일본우정그룹이 4일(현지시간) 기업공개(IPO)를 실시했다. 일본에서 우정 민영화법안이 통과된 지 10년 만이다. 시장에서는 1987년 NTT 이후 최대 규모의 공기업 민영화인 만큼 일본우정의 IPO가 투자자들의 자금을 주식시장으로 유입시키는 기폭제가 될 것이라는 기대감이 크다.

일본우정그룹 주요 4개사 가운데 지주회사인 일본우정과 산하 저축은행인 유초은행, 보험사인 간포생명보험까지 모자 3사가 4일 도쿄증권거래소 1부에 동시 상장했다. 일본우정, 유초은행, 간포생명보험 3사는 순조로운 출발을 보였다. 일본우정의 시초가는 1631엔으로 정해졌다. 공모가 1400엔에서 16.5% 가량 뛴 가격이다. 유초은행과 간포생명보험의 시초가도 모두 공모가를 훌쩍 뛰어넘었다.

일본우정 3사의 IPO 규모는 공모가를 기준으로 1조4400억 엔(약 14조원)에 이를 전망이다. 일본 정부는 이 가운데 80%를 개인 투자자들에게 할당할 방침이다. 개인 투자자들의 투자 의욕을 자극해 저축에 주로 묶여 있는 개인 자산을 주식 시장으로 돌리겠다는 것.

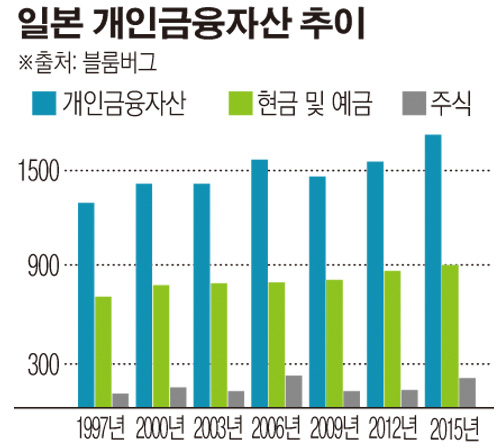

일본은행(BOJ)에 따르면 일본의 개인 금융자산 규모는 1700조 엔(약 1경6107조원)으로 유로존 역내총생산(GDP)과 맞먹는다. 이 가운데 절반이 예금에 묶여 있다. 미국과 유로존은 개인 금융자산의 각각 34%, 18%가 주식에 투자되고 있지만 일본은 11%에 불과하다.

블룸버그통신은 이번 일본우정그룹의 IPO가 개인 투자자의 투자 의욕을 자극하는 기폭제가 되는 것은 물론 207조 엔의 예금을 유치하고 있는 유초은행의 자금 운용 면에도 변화를 일으킬 것으로 내다봤다. 이번 IPO로 민영화하면 유초은행은 일본 국채에 편중된 기존의 운용 방식에서 벗어나 주식 등 위험성 자산에 대한 투자로 포트폴리오를 다각화할 것으로 보인다. 이는 주식 시장을 육성하고 주주의 감시와 기업 지배구조 강화를 통해 기업가치를 향상시켜 국제 경쟁력을 부활시키겠다는 아베 신조 내각의 목표와도 일맥상통하는 것이다.

세계 최대 자산운용사인 미국 블랙록의 댄 챔비 포트폴리오 매니저는 “일본에서는 버블 붕괴 이후 1세대 분의 주식 투자자가 빠져나갔다”며 “이번 대형 IPO로 위험을 감수하지 않는 위험에 대해 깨닫는 건 좋은 일”이라는 견해를 나타냈다.

이번 일본우정의 IPO는 일본 자민당 정권의 숙원 사업이기도 하다. 일본 정부는 1980년대부터 경제 활성화와 재정 회복을 위해 비효율적인 국영 기업의 민영화를 추진해왔다. 나카소네 야스히로 전 총리 시절에는 철도와 전신전화공사의 민영화를 성공시켰고, 고이즈미 준이치로 전 총리 시절에는 우정 민영화의 길을 열었다. 아베 총리 대에 이르러서야 우정민영화의 대업을 완수하게 된 셈이다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[아시아증시] ‘트럼프 트레이드’ 한풀 꺾였나...닛케이 1.66%↓](https://img.etoday.co.kr/crop/85/60/2101701.jpg)

![[종합] 정부효율위 공동위원장에 머스크ㆍ라마스와미…트럼프, 두 사람 극찬](https://img.etoday.co.kr/crop/85/60/2101588.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)