키움증권은 19일 컴투스에 대해 퍼블리싱 사업의 대표 기대작이 매출 지속성을 보여주지 못하고 있으며 핵심 캐시카우 또한 지속 성장성을 담보할 수 없다며 투자의견을 '매수'에서 '아웃퍼폼'으로, 목표 주가를 5만9000원에서 4만4000원으로 하향 조정했다.

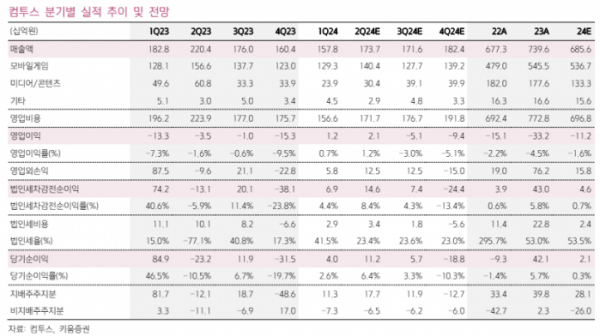

키움증권 김진구 연구원은 "신규 목표주가 산정은 2024년 기대 지배주주순이익 281억 원에 목표 주가수익비율(PER) 20배를 적용한 결과"라며 "타겟 멀티플은 동사 게임 퍼블리싱 사업의 초기 성과 부진 및 미디어 사업부문의 탑라인 회복 지연 등을 종합적으로 고려해 기존 22.5배에서 20배로 하향 조정했으며, 투자 의견 하향은 당사 적용기준을 반영한 결과"라고 분석했다.

이어 "컴투스 퍼블리싱 사업의 대표 기대작인 스타시드는 출시 후 매출 지속성을 보여주지 못하고 있다"라며 "당사는 동 게임의 글로벌 출시에 따른 초기 분기 일평균 매출을 2024년 4분기 1억3000억 원으로 추정에 반영했으나, 매출 지속성에 대한 중립 이하 가정을 투영해 2024년 및 2025년 예상 일평균 매출을 각각 8000만 원과 6000만 원 수준으로 추정에 반영했다"라고 전했다.

김 연구원은 "컴투스의 핵심 캐시카우인 '서머너즈 워: 천공의 아레나' 2024년 기대 매출 증가율 0.6%를 추정 반영했고, 이는 10주년 이벤트 진행에 따른 자연감소를 방어하는 수준으로 평가한다"라며 "하지만 올해 프로모션에 따른 기저효과 및 장기 라이브 서비스에 기반을 둔 자연감소 여지 등을 고려할 때 연간 지속 성장성을 담보할 수 없다"라고 설명했다.

더불어 "야구 게임 라인업 매출은 2024년 추정 1799억 원으로 19.4% 증가하고, 2025년 일본 라이선스 게임 출시를 고려해 2024억 원으로 12.5% 증가할 것으로 예상하면서 다소 우호적인 추정치를 반영했으나, 상기 언급한 서머너즈 워의 2025년 매출 감소 예상이 자연감소 수준을 넘어서면 재무적인 효과가 반감될 수 있음을 부연 설명한다"라고 덧붙였다.

그는 "당사는 최근 미디어/콘텐츠 사업부문의 탑라인 감소를 고려해 2024년 동 부문의 매출이 1333억 원으로 24.9% 감소하는 것으로 추정 반영했으며, 향후 미디어 사업부문은 철저히 가시적 성과 기반 추정치로 조정 예정"이라며 "다만 비용 통제 등을 고려해 동 부문의 2024년 영업적자 추정치가 전년 동기 대비 125억 원 축소될 것으로 전망하는 등 우호적 가정은 여전히 투영되어 있다"라고 강조했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)