신한투자증권은 데브시스터즈에 대해 다음 신작 출시 일정이 구체화하면 주가가 반등할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 실적 추정치 조정으로 기존 7만 원에서 6만2000원으로 하향 조정했다. 전 거래일 기준 종가는 3만5500원이다.

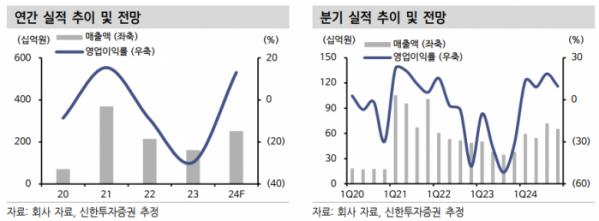

11일 강석오 신한투자증권 연구원은 “올해 3분기 영업수익은 720억 원, 영업이익은 134억 원을 기록하며 컨센서스 영업이익 233억 원을 하회했다”며 “‘쿠키런:모험의탑’이 온기 반영됐고, 인건비와 마케팅비가 통제되며 큰 폭으로 성장했다”고 했다.

다만 강 연구원은 “비공개 베타 테스트(CBT)와 출시 전 유저들의 반응 및 시장의 재무적 기대치는 충족시키지 못했다”며 “전 분기 대비 기존작들의 하락과 겹쳐 컨센서스를 하회했다”고 했다.

그는 “신작 마케팅비는 예년 대비, 그리고 타 개발사 대비 크게 적은 수준”이라며 “‘쿠키런’ 지식재산권(IP)의 해외 인지도가 높아져 향후 신작 출시에도 절감 가능할 것”이라고 했다.

강 연구원은 “크래프톤이 ‘쿠키런’의 인도 사전 예약 시기를 11월로 밝힘에 따라 연말 중 출시를 예상한다”며 “요스타가 일본 퍼블리싱 예정인 ‘쿠키런:모험의탑’은 내년 상반기 중 일본 출시를 예상하고, ‘쿠키런’ IP를 캐주얼 배틀로얄로 개발 중인 기대작 ‘오븐스매시’는 내년 여름 중 출시를 전망한다”고 했다.

그는 “신작의 출시 시기에 따라 흑자와 적자를 오갔지만, 캐시카우 타이틀이 3개 쌓임에 따라 향후 적자 가능성은 매우 낮아졌다”며 “최근 주가는 ‘모험의탑’ 출시 이후 추가 신작에 대한 불확실성으로 하락했는데, 인도 및 일본 진출과 내년 기대작 출시 일정이 구체화하면 기대감을 형성할 것”이라고 했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

![[상보] 한화생명 투자손익 강화에 3분기 흑자전환…당기순익 2368억](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[오늘 신상] 광주은행, '현지통화 해외송금서비스' 출시](https://img.etoday.co.kr/crop/85/60/2101631.jpg)

![[오늘의 주요 공시] 삼양식품ㆍ고려아연ㆍ한온시스템ㆍ한전KPSㆍ동양생명 등](https://img.etoday.co.kr/crop/85/60/2098770.jpg)

![[상보] 메리츠화재, 3분기 순익 1조5천억 육박…역대 최대 실적](https://img.etoday.co.kr/crop/85/60/1950005.jpg)

![[장외시황] 비상장주식, 하락 마감…새벽배송 컬리 2.33% 하락한 1만500원](https://img.etoday.co.kr/crop/85/60/2101655.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2101671.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)