24일 한국투자증권은 핀둬둬가 1분기 시장 예상치를 웃도는 좋은 실적을 거뒀으나 실적 피크에 대해 고민할 시점이라고 분석했다.

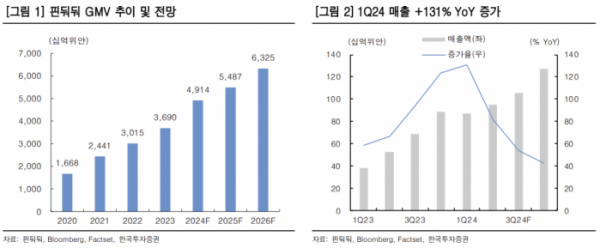

1분기 핀둬둬 매출액은 868억 위안, 순이익은 306억 위안으로 시장 기대치를 각각 13%, 97% 웃돌았다. 전년 동기 대비로도 각각 131%, 202% 성장했다.

이동연 한국투자증권 연구원은 “거래 서비스 매출이 327% 증가하며 주요 지표 성장을 이끌었다. 해외에서 테무의 고성장세가 유지된 결과”라며 “코어 온라인 마케팅 매출은 56% 증가하며 전분기와 유사한 성장률을 기록했다. 조정 순이익률 또한 테무의 적자폭 축소 영향으로 큰 폭으로 개선됐다”고 설명했다.

그는 “핀둬둬의 중국 거래액은 1분기 20% 성장한 것으로 추정된다. 이는 동기간 중국 온라인 재화 판매 증가율(12%)과 경쟁사 알리바바·징동(JD)의 성장률 대비 빠른 페이스로, 1분기 핀둬둬의 거래액 기준 시장점유율이 상승했을 것”이라며 “핀둬둬의 거래 서비스 매출이 3개 분기 연속으로 300% 이상 성장한 점에도 주목해야 하는데 이는 해외에서 테무의 고성장세가 유지됐기 때문으로, 이를 유지하면서 테무의 수익성이 개선된 점은 눈에 띄는 성과”라고 말했다.

다만, 이 연구원은 “핀둬둬의 1분기 호실적에도 불구하고 이전 대비 주가 상승폭은 크지 않은 상황”이라며 “이는 핀둬둬의 주요지표 성장률이 정점에 도달했고, 향후 점차 둔화할 수 있다는 우려가 반영되고 있기 때문이다. 알리바바·징동과 중국 내 경쟁이 심화하는 점도 센티먼트 개선 강도를 약화하는 등 1분기 실적만 보고 핀둬둬에 대한 비중을 확대하는 전략은 삼가야 할 시점”이라고 짚었다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)