고정금리 대출의 비중을 늘려 가계 채무상환 부담을 덜어줘야 한다는 주장이 나왔다.

전국경제인연합회 산하 한국경제연구원은 기존 변동금리 대출을 고정금리 대출로 대환하는 등 대출구조 변화를 통해 채무상환 부담을 낮출 수 있다고 15일 밝혔다.

변동금리 대출 비중을 줄이고 고정금리 대출의 비중을 늘리면 가계의 이자상환 부담뿐만 아니라 취약계층의 연체ㆍ부도 위험이 줄고 거시건전성 제고를 통한 경기변동 폭 완화 효과까지 기대할 수 있다는 주장이다.

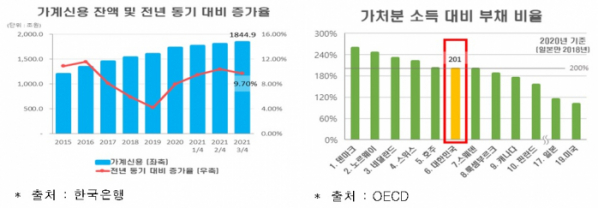

지난해 3분기 국내 가계부채는 약 1840조 원이다. 국내총생산(GDP)의 96% 수준이다. 신용대출 규제로 증가세가 완만해졌지만 가계의 순가처분소득 대비 부채비율은 201%에 달하는 등 채무상환에 대한 위험이 커지고 있다.

최근 신종 코로나바이러스 감염증(코로나19)으로 취약계층을 중심으로 생계비 마련 목적의 대출이 늘면서 가계부채의 질적 악화도 가속하고 있다. 중소기업과 소상공인을 대상으로 한 272조 원 규모의 대출 만기연장, 이자상환 유예조치가 올 3월 종료를 앞두고 있어 금융안정성 악화에 대한 우려도 커지고 있다.

한경연에 따르면 기준금리가 1%p(포인트) 오르면 가계의 연간 이자부담은 총 18조4000억 원 증가한다. 가구당 연 87만6000원의 이자비용이 추가로 발생하는 셈이다. 특히, 자영업자 전체로는 연 8조9000억 원, 가구당 연 160만 원의 이자부담이 증가하는 것으로 분석됐다.

한경연은 기존 변동금리 대출을 고정금리 대출로 대환하면 가계의 총 이자 부담은 연 15조2000억 원, 가구당 이자 부담은 연 80만 원이 줄어들 것으로 분석했다.

자영업자는 고정금리 대출 전환으로 총 이자 부담이 연 7조3000억 원 줄어 가구당 연이자비용을 132만 원까지 절감할 수 있는 것으로 나타났다.

이승석 한경연 부연구위원은 “정부가 가계부채 규모를 줄이는 데 집중해 DSR 조기 시행과 같은 획일적 총량규제를 강조하기보다는 가계의 실질적 채무부담 완화를 위해서는 기존 변동금리 대출을 장기ㆍ고정금리 대출로 전환하는 등 근본적인 대책을 마련하는 것이 바람직하다”고 강조했다.

이어 “고정금리 대출 확대 시 금융 취약계층의 연체ㆍ부도율 감소, 자산가치 안정화 등을 통해 금융시장은 물론 거시경제 전반의 안정성이 개선될 것”이라고 설명했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/85/60/2100745.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)