웨이퍼 출하량 지난해 3분기부터 최대치 경신 중

시스템 반도체용 '에피텍셜 웨이퍼' 투자 집중

가동 전까지 2년간은 공급 부족 예상

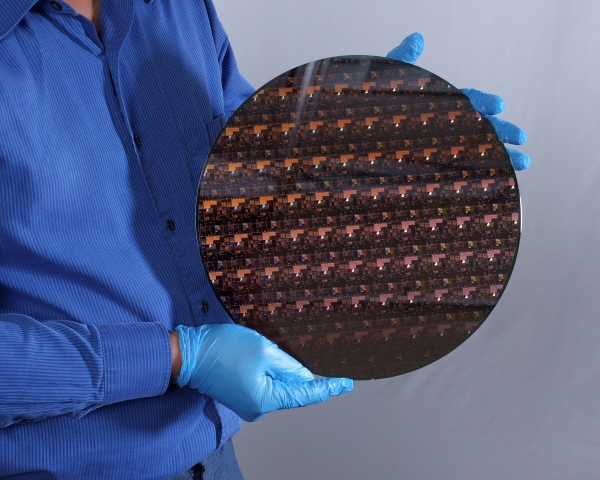

늘어나는 반도체 수요에 원재료인 웨이퍼도 부족 상황이 도래할 수 있다는 전망이 나온다. 이에 그간 생산 장비 증설에 소극적인 태도를 보였던 글로벌 웨이퍼 업체들도 앞다퉈 투자를 고려하는 양상이다.

8일 이투데이 취재결과 300㎜(12인치) 실리콘 웨이퍼 시장을 이끄는 주요 업체들은 올해 하반기 들어 본격적으로 라인 확충, 신설 공장 설립 등을 검토 중이다.

먼저 웨이퍼 강자인 일본이 선두에 나섰다. 업계 2위 기업인 섬코는 9월 말 2조4000억 원을 들여 300㎜ 웨이퍼 생산설비를 증설하겠다는 계획을 발표했다. 2023년 하반기 첫 양산이 목표다.

삼성전자가 2006년 독일 실트로닉과 합작해 싱가포르에 설립한 ‘실트로닉-삼성 웨이퍼’도 지난달 말 싱가포르에 새로운 12인치 웨이퍼 생산시설 착공에 들어갔다. 투자금액은 섬코와 비슷한 2조6000억 원 수준이다. 2024년 말까지 완공이 목표다.

SK 계열사 SK실트론 역시 청주에서 웨이퍼 공장 증설을 추진 중이다. 중국 우시로 설비를 이전 중인 SK하이닉스 파운드리 자회사 ‘SK하이닉스시스템IC’ 청주 공장의 유휴 공간을 임차해 생산 설비를 들여놓는 방식이다. 월 생산능력(CAPA) 증가분은 2~3만 장으로 크진 않다.

1위 업체인 일본 신에츠와 3위 독일 글로벌 웨이퍼스도 증설 검토 중이다. 현재 글로벌 웨이퍼 시장은 신에츠와 섬코가 각각 30%와 23%의 점유율로 과반을 차지하고, 실트로닉(16%), SK실트론(11%) 등이 뒤를 잇는다.

업체들의 증설은 대부분 ‘에피텍셜(Epitaxial)’ 제품에 집중됐다. 웨이퍼는 공정 방식에 따라 폴리시드(Polished)와 에피택셜 제품으로 나뉘는데, 전자는 주로 메모리 반도체, 후자는 이미지센서, 전력 반도체(PMIC) 등 비메모리 반도체를 만드는 데 쓰인다.

이러한 현상은 기존 웨이퍼 산업이 보였던 태도와는 상반된다. 2018년 이후 웨이퍼는 줄곧 공급 과잉 상태였고, 기업들도 증설을 고민할 유인이 없었다. 국제반도체장비재료협회(SEMI)에 따르면 글로벌 실리콘 웨이퍼 출하량은 2017년 118억 제곱인치, 2018년 127억 제곱인치, 2019년 118억 제곱인치로 제자리걸음 수준이었다.

그러나 지난해 3분기부터 주요 반도체 업체들의 증설 투자가 이어지면서 웨이퍼 시장도 활황을 맞았다. 이때부터 분기별 웨이퍼 출하량은 사상 최대치를 연이어 갱신 중이다. 올해 3분기도 전년 대비 16% 넘게 오른 36억4900만 제곱인치를 기록했다. 업체로선 증설 투자를 고려할 만한 추가 수요가 충분히 생긴 셈이다.

문제는 웨이퍼 공장을 증설한다 해도 가동하려면 최소 2년 넘는 시간이 소요된다는 점이다. 시스템 반도체 부족이 1년 넘게 지속한 상황에서, 웨이퍼마저 부족해진다면 또 다른 병목요소가 될 수 있다는 우려가 업계에선 나오고 있다.

가장 먼저 증설을 결정한 섬코가 증설분 5년치에 대한 공급계약을 일찍이 마친 점을 언급한 것도 이와 무관하지 않다. 주요 반도체 업체들이 이미 원활한 웨이퍼 수급을 위해 움직이고 있다는 의미이기 때문이다.

김영우 SK증권 리서치센터장은 “12인치 웨이퍼 제품은 내년 쇼티지(공급 부족) 상황에 도달해서 2023년까지 극심한 공급 부족, 2024년도에 완화하는 그림이 나올 가능성이 크다”라며 “웨이퍼하고 파운드리 가공비는 동반 상승 가능성이 매우 크다”라고 말했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)