경영 악화가 심화한 자영업자에 대한 정책자금 지원이 오히려 사업주 개인의 채무 증가와 신용 악화를 초래할 수 있다는 지적이 제기됐다.

한국개발연구원(KDI)이 2일 발표한 ‘자영업자 부채의 위험선 진단과 정책방향(오윤해 연구위원)’ 보고서에 따르면, 올해 8월 말 개인사업자 대출잔액은 사업자대출 572조6000억 원, 가계대출 415조9000억 원 등 988조5000억 원으로 신종 코로나바이러스 감염증(코로나19) 사태 이전인 2019년 12월 말보다 173조3000억 원(21.3%) 증가했다. 이는 일반가계 대출 증가율(13.1%)의 1.6배 수준이다. 기준금리 인상, 가계대출 규제 완화와 함께 원리금 상환유예 조치가 종료되는 과정에서 코로나19 충격이 큰 자영업자들의 대출이 부실화할 가능성이 존재한다.

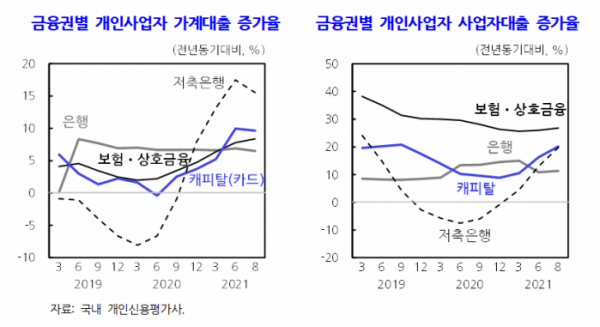

코로나19 이후 개인사업자들의 채무구조를 보면, 올해 1분기부터 저축은행, 카드사, 캐피탈 등 고금리업권에서 대출 증가율이 급등하고 있다. 상대적으로 저금리인 은행권이나 보험·상호금융업권에서 대출 증가율은 낮아지거나, 상승세가 둔화하는 추세다. 이로 인해 음식점업 등 대면서비스업을 영위하는 자영업자들의 신용위험은 양적·질적 측면에서 모두 높아지고 있다.

그나마 정책금융은 일정 부분 효과를 보고 있다. KDI가 2016~2017년 정책자금 수혜 개인사업자들을 선정해 사업체 특성, 사업주 신용이 유사한 대조군과 비교한 결과, 정책금융을 수혜한 개인사업자 집단에선 폐업 축소, 매출·고용인원 증가 등 긍정적인 영향이 확인됐다. 비수혜업체에 비해 1년 후 폐업 확률은 10% 내렸으며 매출·고용인원은 각각 28.8%, 22.5% 늘었다.

반면, 정책금융 지원 직후 폐업한 사업체 대표의 개인 신용도는 오히려 하락했다. 일시적으로 자금이 부족한 것이 아닌, 경영 악화가 심화한 업체에 정책자금을 공급할 경우 오히려 채무가 늘어나 사업주의 개인 신용이 악화하기 때문으로 보인다. 오 연구위원은 “이는 폐업·재기 지원이 사업주에게 장기적으로 더 도움이 될 수도 있음을 시사한다”고 설명했다.

보고서는 코로나19 피해 자영업자에 대해 저금리 대환상품 제공, 재정지원을 병행하되, 회복이 어려울 정도로 경영이 악화한 자영업자에게는 원활히 폐업할 수 있도록 지원해 부채 누증을 방지해야 한다고 권고했다.

오 연구위원은 “폐업 시 사업자대출의 일시상환 부담이 폐업을 지연시킬 수 있으므로 장기상환이 가능한 대환상품을 제공해 적절한 시기에 폐업이 이뤄지도록 지원할 필요가 있다”며 “취업교육 및 재창업 컨설팅 등 폐업 사업주에 대한 재기 지원을 강화해 코로나19 충격에 취약했던 자영업자의 회복을 돕고 폐업 이후의 안전망을 제공해야 한다”고 강조했다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![尹 "임기 후반 소득·교육 불균형 등 양극화 타개 노력"[종합]](https://img.etoday.co.kr/crop/85/60/2099177.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)