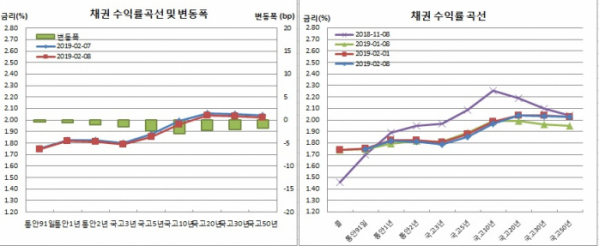

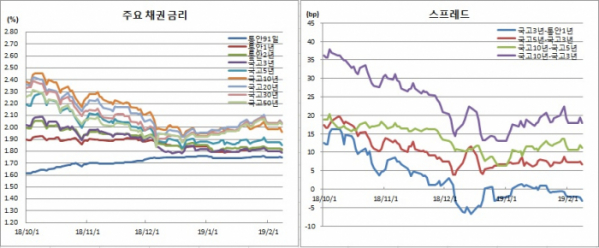

채권시장은 강세를 기록했다. 특히 국고채 3년물 금리는 1.7%대로 내려앉으며 연중최저치를 경신했다. 미중간 무역분쟁 우려감에 안전자산선호 현상이 확산한데다, 외국인이 국채선물 시장에서 비교적 큰 폭의 순매수를 보인 때문이다.

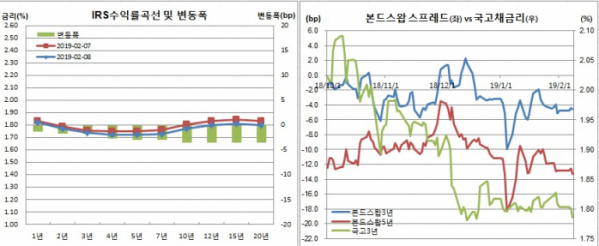

채권시장 참여자들은 외국인이 견인하는 장에 국내기관이 버티기 힘들 것으로 봤다. 이에 따라 당분간 외인발 강세장이 이어질 것으로 예상했다. 일각에서는 외국인이 한국은행 금리인하에 베팅하는게 아닌가라고 봤다. 미국 연준(Fed)과 호주중앙은행의 금리인상 분위기에 제동이 걸렸고 되레 인하 가능성이 점쳐지고 있기 때문이다. IRS시장이 오퍼우위를 보이며 강했던 점도 이같은 평가의 한 원인으로 꼽혔다.

반면 주요국 주가가 반등할 가능성이 높다는 전망도 나왔다. 이 경우 채권시장도 장기물을 중심으로 금리가 상승하며 베어스티프닝 장으로 돌아설 수 있다고 봤다. 설 연휴 사이 미국 등 주요국 증시가 장기 이동평균선에서 저항을 받고 조정을 보였기 때문이다.

국고10년물은 3.0bp 하락한 1.965%로 1월10일 1.964% 이후 가장 낮았다. 국고30년물은 2.1bp 떨어진 2.034%를 보였다. 국고10년 물가채는 3.5bp 내린 1.045%로 전년 12월10일 1.030% 이후 최저치였다.

IRS시장에서 1년물은 1.3bp 하락한 1.823%를, 3년물은 1.8bp 떨어진 1.740%를, 5년물은 3.0bp 내린 1.720%를 보였다. 10년물 역시 3.5bp 하락한 1.773%에 거래를 마쳤다.

이에 따라 IRS와 채권간 금리차이인 본드스왑은 일제히 와이든됐다. 1년구간은 0.6bp 확대된 0.4bp를, 3년구간은 0.3bp 벌어진 -4.6bp를, 5년구간은 0.7bp 늘어난 -13.3bp를 기록했다.

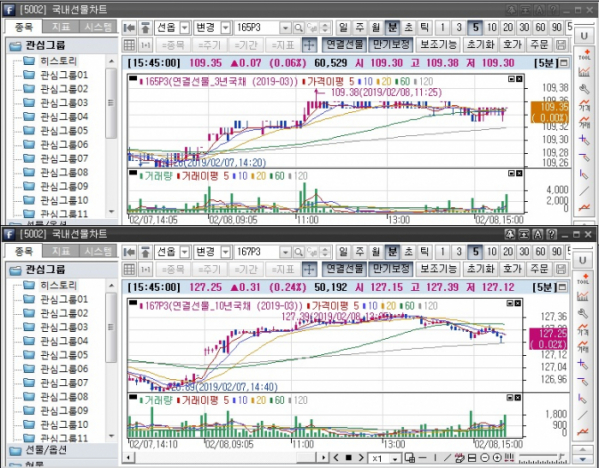

미결제는 1만1273계약 늘어난 35만2636계약을, 거래량도 1만3396계약 확대된 6만529계약을 보였다. 회전율은 0.17회였다.

매매주체별로는 외국인이 9564계약을 순매수했다. 반면 금융투자는 5864계약 순매도로 대응했다. 은행도 1754계약을 순매도해 9거래일째 순매도를 이어갔다. 이는 2017년 11월9일부터 21일까지 기록한 9거래일연속 순매도 이후 1년3개월만에 최장 순매도 기록이다.

3월만기 10년 국채선물은 전일보다 31틱 오른 127.25로 거래를 마쳤다. 이는 1월16일 127.25 이후 최고치다. 장중 고점은 127.39로 역시 1월16일 127.42 이후 가장 높았다. 장중 저점은 127.12로 장중변동폭은 27틱에 머물렀다.

미결제는 2555계약 확대된 11만5335계약을, 거래량은 3278계약 늘어난 5만192계약을 보였다. 회전율은 0.44회였다.

매매주체별로는 외국인이 1713계약을 순매수했다. 반면 은행은 1095계약 순매도로 대응했다. 연기금등이 568계약을, 금융투자가 428계약을 각각 순매도했다.

외국인 선물 누적순매수 포지션 추정치는 3선의 경우 21만2995계약으로 작년 12월19일 21만4737계약 순매수 이후 2개월만에 최고치를 경신했다. 10선의 경우 6만5640계약으로 작년 10월31일 6만7156계약 이후 3개월10여일만에 가장 많았다.

현선물 이론가는 3선이 고평 8틱을, 10선이 고평 2틱을 각각 기록했다.

그는 이어 “장이 밀리지 않는다면 급한 것은 국내기관이다. 다음주 역시 금리 상방은 제한되는 가운데 강세시도를 하는 분위기일 것 같다”고 예측했다.

외국계은행의 한 채권딜러는 “외국인 대량매수가 오늘장의 특징이다. 호주 중앙은행도 분위기가 돌아서는 등 최근 금리인상을 하려던 곳들이 방향을 살짝 돌리고 있다. 이런 분위기 속에서 외국인들은 한국은행 금리인하에 베팅하는게 아닌가 싶다. IRS시장에서도 오퍼가 많았는데 페이 손절인지 신규 롱베팅인지 모르겠지만 국채선물과 비슷한 흐름이었다”며 “이런식의 무력시위라면 시장은 일정부분 끌려가지 않을까 싶다. 국내기관들이 이겨낼지가 관건”이라고 말했다.

그는 또 “설 연휴사이 미국과 유럽 증시를 보면 장기 이평선을 앞두고 조정을 받는 모양새다. 워낙 급하게 상승하다보니 차익매도도 있는 것 같다. 다만 연준 스탠스가 (긴축으로) 돌아서지만 않는다면 주식시장이 무너지진 않을 것이다. 주가가 살아난다면 채권시장에서의 인하베팅 역시 한풀 꺾일 수 있겠다”며 “이 경우 장기물 금리가 오르며 커브가 설 가능성이 크다. 수급적으로 단기물은 매수우위인데다, 외국인도 3선시장에서는 한번 매수하기 시작하면 어느정도까지 꾸준히 매수하는 경향이 있기 때문”이라고 진단했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)