대웅제약은 ‘남의 제품’ 의존도가 높은 제약사 중 하나다. 지난해 매출 1, 2위를 기록한 ‘알비스’(660억원)와 ‘우루사’(615억원)를 제외하고 ‘세비카’(612억원), ‘글리아티린’(600억원), ‘자누비아’(533억원), ‘넥시움’(412억원), ‘올메텍’(319억원) 등 간판 의약품은 다국적제약사로부터 판권을 따내 판매한 제품들이다.

의약품 조사업체 유비스트에 따르면 지난해 글리아티린(676억원), 자누비아(491억원), 자누메트(662억원), 자누메트XR(274억원), 바이토린(718억원), 아토젯(30억원) 등은 총 2851억원의 원외 처방실적을 기록했다. 대웅제약이 판권을 뺏기자 업계에서 “대웅제약의 연 매출 2500억 손실을 입게 됐다”는 우려가 파다했다.

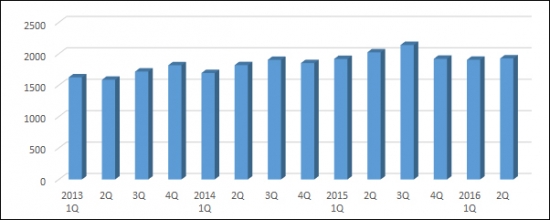

그러나 대웅제약의 올해 상반기 매출은 3382억원으로 전년동기보다 2.8% 감소하는데 그쳤다. 상당수 경쟁업체들이 두 자릿수 성장률을 기록한 것과 비교하면 부진한 성적표지만 ‘연 매출 2500억원 손실’을 감안하면 괴리가 크다.

우선 판권 회수에 따른 손실 규모가 잘못 알려졌다. 상당수 제약사들의 도입 신약 판매는 다국적제약사로부터 제품 전량을 공급받아 유통도 전담하는 방식으로 진행된다. 이 경우 도입 신약 판매에 따른 수익은 모두 국내제약사의 매출에도 반영된다. 그러나 대웅제약은 다국적제약사와 유통을 분담하는 방식으로 공동 판매를 진행해 도입 신약 매출의 일부만 회사 매출에 반영했다.

'자누비아시리즈'의 경우 지난해 총 1427억원의 원외 처방실적을 기록했지만 대웅제약은 37.4%인 533억원만 매출로 인식됐다. 같은 방식으로 지난해 대웅제약이 판권을 뺏긴 제품들의 매출은 약 1400억원에 이른다. 지난해 상반기 매출을 살펴보면 자누비아(248억원), 글리아티린(305억원), 바이토린(242억원) 등의 공백으로 약 800억원의 손실이 현실화됐다.

여기에 대웅제약의 필사적인 위기 관리 능력이 돋보였다.

대웅제약은 글리아티린의 공백은 계열사를 활용해 대처했다. 대웅제약 영업인력들이 계열사 대웅바이오가 보유한 같은 성분의 복제약(제네릭) 글리아타민의 영업에 총력을 기울였다. 10년 넘게 글리아티린을 팔았던 영업력이 글리아타민에 집중되면서 지난해 74억원에 불과했던 글리아타민의 처방실적은 올해 상반기에는 192억원으로 껑충 뛰었다. 글리아타민의 허가권은 대웅바이오가 보유하고 있지만 대웅제약이 생산해 대웅바이오에 공급하기 때문에 매출 대부분은 대웅제약 수익으로 반영된다.

대웅제약은 자누비아의 판권을 회수당하자 LG생명과학과 손 잡고 같은 계열의 당뇨치료제 ‘제미글로’의 판매를 시작했다. 제미글로는 상반기에만 125억원어치 처방됐는데 대웅제약은 이중 일부를 판매 수수료로 지급받았다. 대웅제약은 지난 4월 아스트라제네카의 고지혈증치료제 ‘크레스토’의 판매에도 나섰다. 크레스토는 상반기 369억원의 원외 처방실적을 올렸다. 대웅제약은 크레스토 판매금액의 100%를 매출로 반영한다.

업계 일각에서는 ‘남의 제품을 남의 제품으로 돌려막는다’는 비판도 제기하지만 대웅제약의 영업력이 없었으면 불가능한 전략이다. 대웅제약이 새롭게 판매에 가세한 제미글로의 경우 지난 2분기 매출이 전년동기대비 2배 이상 뛰었다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)