(출처=신한투자증권)

신한투자증권은 13일 CJ대한통운에 대해 글로벌 판관비가 증가했으나 예상보다 큰 매출 성장을 감안해 실적 실적 추정치가 소폭 변동됐다고 말했다. 목표주가와 투자의견은 각각 17만5000원, 매수로 유지했다.

명지운 신한투자증권 연구원은 “작년 말부터 지난 1월까지 이어진 주가 랠리는 소강 상태로 1분기에도 이익이 성장하는 모습”이라면서 “직구 물량은 중국 이커머스 확대에 힘입어 전년 대비 2배 상승했는데, 5월 중 알리 익스프레와의 재계약 소식이 주가 상승의 시작”이라고 했다.

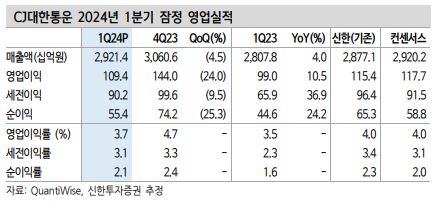

이어 명 연구원은 “1분기 매출은 2조9214억 원, 영업이익 1094억 원, 순이익 554억 원을 기록하며 컨센서스에 부합했다”면서 “택배·이커머스의 경우 매출 9370억 원, 영업이익 535억 원, 택배 물동량은 4억489만 박스로 성장을 지속했는데, 이커머스 수익성은 일시적 하락으로 고객 확보하며 물량이 증가하면 수익성이 회복할 것으로 예상한다”라고 말했다.

아울러 그는 “CL 부문에선 매출 6968억 원, 영업이익 413억 원을 기록했는데, 물류 컨설팅을 제공하며 수주가 증대됐다”면서 “글로벌에선 매출 1조763억 원, 영업이익 116억 원을 기록했는데, 동남아 물동량 회복이 지역되며 수익성이 약화됐지만 주요 사업국인 미국, 인도, 포워딩은 견조했다”라고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)