한국투자증권은 30일 호텔신라에 대해 면세 사업내 고객군 변경에 따른 원가율 상승 등을 고려해 내년 순이익을 기존 대비 20% 하향조정한다며 투자의견 '매수'를 유지하고, 목표주가는 기존 11만 원에서 10만 원으로 9.1% 하향조정했다.

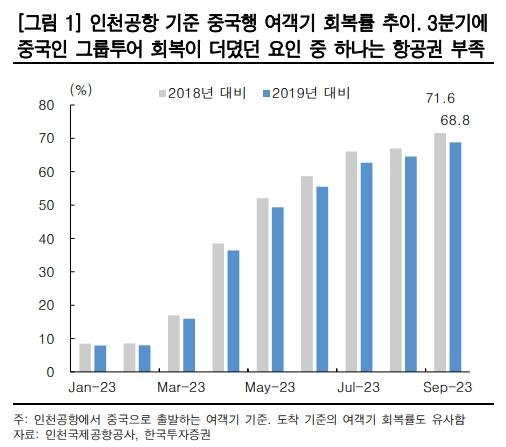

김영주 한국투자증권 연구원은 "중국인 그룹투어 회복은 변함 없지만, 시장의 기대감과 실제 회복 속도의 차이가 발생하며 면세 업황 개선에 대한 기대감은 현재 최저점"이라고 평가했다.

그러면서 3분기 실적 부진으로 단기 주가 조정은 불가피하지만, 업사이드 리스크는 분명하기 때문에 주가 조정을 매수 기회로 활용하자"고 덧붙였다.

김 연구원은 "3분기 호텔신라의 연결기준 매출액은 1조118억 원, 영업이익은 77억 원을 기록해 매출을 시장 기대치와 당사 추정치에 부합했으나, 영업이익은 시장 기대치와 당사 추정치를 각각 88.8%, 88.6% 하회했다"고 설명했다.

이어 "3분기에 예상치 못한 체화재고 처리로 면세 사업의 원가 및 할인 비용 등이 크게 증가했다"며 "갑작스럽게 체화재고 처리가 발생한 이유는 올해 4분기부터 면세 산업의 고객군이 크게 바뀌기 때문으로 추정한다"고 했다.

그러면서 "중국 정부는 올해 8월 사드보복 이후 8년 만에 중국인의 한국행 그룹투어를 재개했다"며 "도매상인 따이궁(보따리상)이 면세에서 주로 구매하는 제품은 럭셔리 화장품·향수로 제한적이지만, 그룹투어 및 소매 고객은 화장품 이외에도 다양한 제품을 구매한다"고 설명했다.

김 연구원은 "화장품·향수 위주로 재고를 관리하던 호텔신라가 단기간에 럭셔리 화장품·향수 이외의 다른 제품과 브랜드 구매를 크게 늘릴 경우 일시적인 원가율 훼손은 불가피하다"라고 진단했다.

이어 "4분기부터 그룹투어가 회복되기 시작한다고 가정했을 때 이번 3분기 회사의 기존 재고 처리와 신규 재고 매입은 불가피했다고 판단한다"고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)