(출처=유진투자증권)

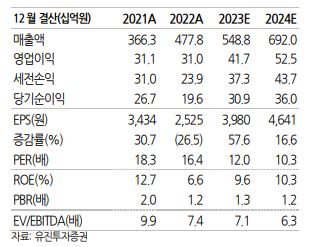

유진투자증권은 17일 신흥에스이씨에 대해 안정적인 실적 대비 지나친 저평가를 받고 있다고 말했다. 목표주가와 투자의견은 각각 7만 원, 매수로 유지했다.

한병화 유진투자증권 연구원은 “2분기 매출 1285억 원, 영업이익 97억 원으로 전년대비 각각 12%, 14% 증가했으며 영업이익률은 1분기 대비 2%p(포인트) 늘었다”면서 “하반기 헝가리 각형 캡 아세이 2개 라인, 각형 캔 4개라인, 말레이시아 원통형 N-CID 2000만개 증설 효과가 예상된다”고 전했다.

이어 한 연구원은 “올해 매출액 5488억 원, 영업이익 417억 원으로 전년대비 15%, 34% 증가가 예상되며 내년 하반기부터 미국 스텔란티스 향 배터리 부품 매출이 시작된다”라면서 “국내 제조후 최종 조립만 미국에서 진행한다”라고 말했다.

아울러 그는 “배터리 소재·부품 업체들 중 고객사가 신규 진입을 통제하는 사업 구조 덕분에실적 안정성이 상대적으로 높다”라면서 “단일 고객이지만 여타 배터리 업체들 대비 상대적으로 높은 이익 안정성을 고려하면 지나친 저평가”라고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)