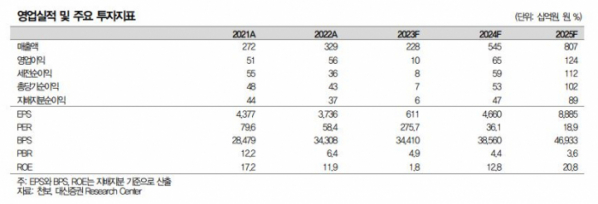

대신증권이 천보에 대해 3분기에도 실적 부진이 이어질 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 30만 원에서 26만 원으로 하향조정했다. 전 거래일 기준 종가는 16만8300원이다.

16일 전창현 대신증권 연구원은 “기대 이하의 부진한 실적 발표와 하반기 수요 회복 지연으로 실적 개선 기대감은 내년으로 이연됐다”며 “단기적 실적 측면에서 투자 매력도의 일부 훼손은 불가피하다”고 했다

다만 전 연구원은 “새만금 신규 캐파(생산능력) 가동이 본격화되는 내년부터 인플레이션감축법(IRA)발 전해질‧첨가제의 탈중국화가 필요한 국내 배터리사향 수혜가 예상된다”며 “중장기적 관점에서 여전히 매수 접근을 할 필요가 있다”고 했다.

전 연구원은 “2분기 매출액은 473억 원, 영업이익은 10억 원”이라며 “시장 기대치(23억 원)를 57% 밑돌았다”고 했다.

그는 이차전지 소재 부문에 대해 “전 분기 대비 판매량이 증가했지만, 큰 폭의 판가 하락으로 매출 성장세가 제한적”이라며 “판가-원가 스프레드 축소와 가동률 둔화에 따른 고정비 부담으로 수익성은 적자 전환했다”고 설명했다.

또 전자소재 부문에 대해서는 “액정표시장치(LCD) 매출이 증가했지만, 반도체와 유기발광다이오드(OLED) 매출 감소가 이를 상쇄했다”며 “원가절감으로 수익성은 개선됐다”고 했다.

전 연구원은 3분기 매출액은 511억 원, 영업이익은 19억 원으로 부진한 실적이 지속할 것으로 봤다.

그는 “이차전지 소재 부문은 중국 소재 시황 회복이 지연되면서 중국 고객사향 판매 부진이 지속할 전망”이라며 “전자소재도 전방 반도체 산업의 감산 영향에 따른 수요 부진으로 실적 악화를 예상한다”고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)