(출처=신한투자증권)

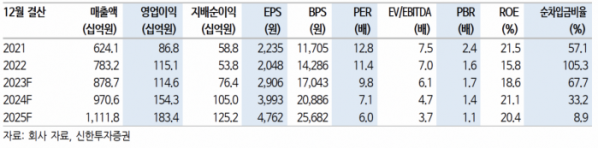

신한투자증권은 23일 원익 QnC에 대해 ‘지금이 타이밍’이라며 ‘매수’를 추천했다. 목표주가는 4만3000원으로 8% 높여 잡았다.

오강호 신한투자증권 연구원은 “지금이 타이밍인 첫번째 이유는 실적 안정성”이라며 “반도체 업황 둔화에도 불구하고 1분기 영업이익이 전년 동기 대비 2% 줄어든 332억 원을 기록하며 증명했다”고 전했다.

자회사 모멘티브의 제품 가격 상승으로 실적 호조가 지속됐고, 국내 외 반도체 장비 업체 업체 및 비메모리향 쿼츠 매출 확대로 실적 체력을 확보했다는 분석이다.

1분기 전체 매출액은 2219억 원으로 전년 동기 대비 22%증가하며 피어(Peer)그룹의 1분기 매출액(전분기 대비-13%) 대비 선방했다.

오 연구원은 “올해 예상 실적 기준 주가수익비율(P/E)은 9.8배로 2020~2022 평균 13.3배 대비 저평가 구간”이라며 “올해 예상 실적 기준 반도체 부품 피어 그룹의 평균 주가수익비율은 14.9배 수준”이라고 말했다.

이어 “최근 반도체 업체의 업황 회복 기대감과 동시에 AI를 통한 산업 패러다임 변화로 시장 관심이 확대되고 있다”며 “투자자들은 밸류에이션 매력도가 높은 업체에 관심이 늘어날 수 밖에 없다”고 강조했다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[오늘의 증시리포트] 삼양식품, 내년 증설 이후 돋보일 성장성](https://img.etoday.co.kr/crop/85/60/2102601.jpg)

![[오늘 신상] 카카오뱅크, '노브랜드버거와 미니 26일저금' 출시](https://img.etoday.co.kr/crop/85/60/2102593.jpg)

![[채권전략] 국내외 채권시장 모두 혼조세 마감…'레드스윕' 유의](https://img.etoday.co.kr/crop/85/60/2102591.jpg)

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/300/170/2102336.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)