상상인증권은 5일 JW생명과학에 대해 2023년 1분기 매출과 영업이익이 증가하면서 과거와 같이 정상적인 성장 추세로 진입한 것으로 평가돼 다시 투자 매력이 살아날 것으로 전망된다며 투자의견 매수를 유지하고 목표주가를 기존 1만7000원에서 1만9000원으로 11.76% 상향 조정했다. 전 거래일 기준 현재 주가는 1만2300원이다.

하태기 상상인증권 연구원은 "JW생명과학은 수액제 부문에서 국내 1위이고, 특히 TPN(포도상 + 아미노산 + 필수지방산 오메가3 등), 영양수액(포도당 + 아미노산 보급)에서 강한 경쟁력을 확보하고 있다"며 "수액제는 병의원에서 유틸리티 존재 같은 품목이다. 코로나 엔데믹시대를 맞아 수요증가가 기대된다. 이를 반영하여 실적이 성장하고 있다"고 분석했다.

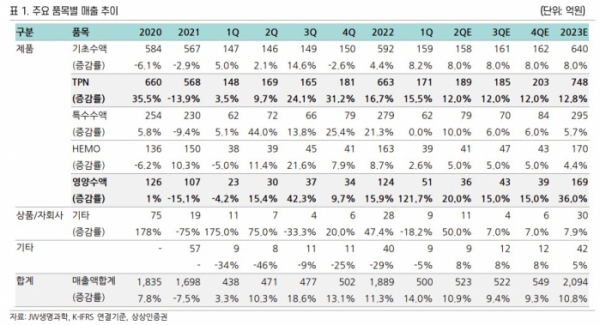

JW생명과학의 올해 1분기 매출액은 지난해 같은 기간보다 14.0% 증가한 500억 원, 영업이익은 29.6% 증가한 89억 원이다. 엔데믹 시대를 맞아 수액제 매출 전반이 회복세에 진입하고 있다. 영양수액제 분기 매출이 51억 원(YoY +121.7%)으로 증가했다. 코로나 엔데믹으로 수요가 증가한 데다, 자회사 JW바이오사이언스에서 일정 물량 판매를 시작했기 때문으로 분석된다.

분기 매출액이 과거 20~30억 원대보다 높아질 것으로 예상한다. 둘째, TPN 매출도 171억 원으로 15.5% 증가했다. 하 연구원은 "병원 환자 방문이 증가, 마진 좋은 TPN(브랜드 위너프)도 고성장하여, 수익성이 크게 회복된 것으로 판단된다"며 "마진은 낮지만, 기초수액제도 전년동기대비 8.2% 증가한 159억 원을 기록했다. 기초수액제 매출의 증가는 수액제 시장의 회복을 뚜렷하게 반영하는 것"이라고 짚었다.

설비증설로 수액제 매출 성장은 지속할 전망이다. JW생명과학은 지난해 9월 당진 수액공장에 TPN 신규 생산설비인 3라인을 증설하고 생산을 시작했다. TPN 생산 CAPA는 40% 내외 증가했다. 이를 기반으로 앞으로도 안정적인 매출증가가 가능하다는 전망이다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)