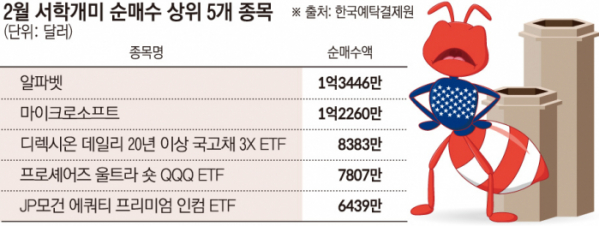

12일 한국예탁결제원에 따르면 2월 서학개미는 미국 증시에서 ‘디렉시온 데일리 20+ 이어 트레져리 불 3X ETF’(TMF)를 세 번째로 많이 사들였다. 순매수 규모만 8383만3066달러(약 1109억1115만 원)에 달한다. 이 ETF는 만기 20년 이상인 미국 국채를 3배로 추종하는 레버리지 상품으로, 미국 국채 가격이 오르면 3배로 수익을 낸다.

TMF의 매수세는 이달 들어서도 이어졌다. 이번 달 서학개미는 TMF를 3510만548달러(약 464억3803만 원) 순매수했다. 테슬라 다음으로 많이 사들여 순매수액 2위를 기록한 규모다.

‘아이셰어즈 20+ 이어 트레져리 본드 ETF’(TLT)도 마찬가지다. 서학개미가 이달 들어 1584만9129달러(약 209억6839만 원)를 쓸어 담으며 순매수 규모 5위를 기록했다. 이 ETF는 미국 장기채 20년물 가격을 추종하는 상품으로, 미국에 상장된 장기채 ETF 중 가장 규모가 크다.

서학개미는 미국 기준금리가 인하될 것이란 기대감에 미국 채권 ETF에 간접 투자한 것으로 보인다. 통상 금리가 내리면 채권 가격이 올라 매매차익을 얻을 수 있어서다. 특히 금리 하락기에는 듀레이션(잔존만기)이 긴 장기채 수익률이 더 높아 미국 장기채 ETF가 더 각광받은 것으로 풀이된다.

그러나 미국 주요 경제지표가 예상 밖으로 강세를 띠자 연준은 시장이 기대하던 금리 정점론을 깼다. 7~8일(현지시각) 제롬 파월 미국 연준 의장은 미국 상하원 청문회에서 매파적 발언을 이어갔다. 이미 국채 금리는 금리 인상 분위기로 돌아섰다. 이 기간 미국 국채의 장단기 금리 역전 폭은 100bp(1bp=0.01%포인트) 이상 벌어지며 42년 만에 최고를 기록하기도 했다.

이 같은 상황에 국내에서도 올해 금리 인하는 어려울 것이란 의견이 많다. 금리 인하 기대감만으로 채권 가격 상승을 노리고 투자에 나서서는 안 된다는 것이다.

임재균 KB증권 연구원은 “2월 고용지표와 물가가 컨센서스(시장 전망치)를 상회한다면, 시장은 3월 50bp 인상 가능성을 기정사실로 받아들이기 시작할 것”이라며 “미국의 기준금리가 6%를 기록할 수 있다는 우려가 커질 것”이라고 설명했다.

김지만 삼성증권 연구원은 “미국의 기준금리 정점에 대한 기대가 한국의 추가 기준금리 인상을 정당화할 만큼 높아졌음을 인정할 필요가 있다”며 “미국 최종금리를 시장은 5.25~5.5% 정도는 받아들이고 있고, 일부는 그보다 높은 수준을 예상하는 상황”이라고 설명했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[뉴욕인사이트] ‘트럼프 랠리’ 이어갈까…소비자물가 주목](https://img.etoday.co.kr/crop/85/60/2098764.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![사상 첫 8만1000달러 넘어선 비트코인 [포토]](https://img.etoday.co.kr/crop/300/190/2100561.jpg)