19일 이투데이가 38커뮤니케이션을 통해 최근 5년간(2017~2022년) IPO 시장에 진입한 기업들(440개 사)을 분석한 결과 올해 4분기 기준 IPO 상장 기업 수(유가증권·코스닥·코넥스)는 41개 사, 공모금액은 7317억 원으로 집계됐다. 기업 수는 전년 동기 38개 사 대비 3개 사(7.89%) 증가했지만, 공모금액은 2조8800억 원에서 7320억 원으로 2조1480억 원(74.58%) 큰 폭 감소했다.

올해 IPO 기업 수를 분기별로 살펴보면 △1분기 27개 사(코스피 1곳·코스닥 25곳·코넥스 1곳) △2분기 21개 사(코스피 0곳 ·코스닥 20곳·코넥스 1곳) △3분기 30개 사(코스피 2곳·코스닥 25곳·코넥스 3곳) △4분기 41개 사(코스피 2곳·코스닥 36곳·코넥스 3곳)으로 4분기에 가장 많은 기업수를 기록한 것으로 나타났다.

4분기 중 최다 기업이 IPO 시장에 뛰어들었지만 공모 금액은 직전 분기(1조4060억 원)보다 47.94%, 전년 동기(2조8800억 원) 대비 70% 넘게 감소한 이유는 코스닥 위주의 중·소형주들이 대거 몰렸기 때문으로 풀이된다.

실제로 4분기 IPO에 나선 16개 기업 가운데 공모 예정 금액이 500억 원을 넘긴 곳은 윤성에프앤씨(1057억 원)와 큐알티(509억 원) 두 곳에 그쳤다. 수요 예측 결과 이들 기업의 일반 청약 경쟁률은 각각 1.73대 1, 7.4대 1로 집계됐다. 수요 예측을 진행한 결과 예정보다 저조한 공모금액이 모인 기업이 대다수인 점을 감안하면 실제 공모금액 규모는 더 크게 줄어 들었을 것으로 파악된다.

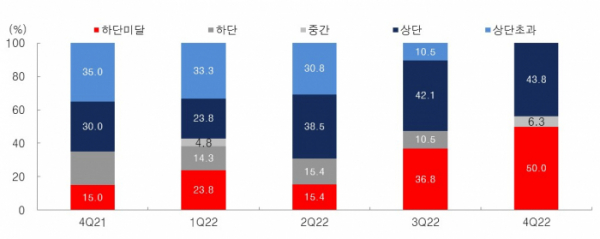

수요예측 공모가 분포에서 ‘하단 미달’ 비율도 대폭 증가했다. 4분기 IPO 종목들의 공모가 밴드 하단미달은 50.0%로 최근 5년간 가장 높은 비중이다. 올해 △3분기(36.8%) △2분기(15.4%) △1분기(23.8%), 지난해 △4분기(15.0%) △3분기(10.7%)와 비교하면 크게는 5배나 늘어난 셈이다. 반면 공모가 밴드 하단(0%), 중간(6.3%)에 비해 상단 기업 비율 43.8%로 나타나 IPO 기업 간 양극화 또한 심화되는 것으로 나타났다.

증권가에서는 내년 1월 IPO 시장도 대형사보다는 중·소형사들의 약진이 이어진다는 전망을 내놓고 있다. 현재까지 예정된 IPO 기업 중에는 올해 초 IPO 대어로 꼽혔던 LG에너지솔루션에 견줄 수 있는 대형 IPO 기업이 없기 때문이다. 통상적으로 1월에는 IPO 상장 기업 수가 적은 점도 영향을 미친다.

유진형 DB금융투자 연구원은 “IPO 시장 침체가 내년 상반기까지 지속될 것”이라며 “시중금리가 여전히 높은 수준을 유지하고 있는데다, 올해 상장한 기업들의 주가 하락으로 투자금 회수를 하지 못하고 발이 묶인 기관들이 많기 때문”이라고 했다.

이어 “공모 규모가 400억 원 이상인 중대형 IPO는 공모가 밴드에 대한 눈높이를 낮추지 않고서는 추진이 만만치 않을 전망인 반면, 수급 영향을 상대적으로 덜 타는 소규모 IPO의 경우 올해 와 마찬가지로 공모 흥행 사례가 나올 것으로 보인다”고 전망했다. 한편 내년 1월 새해 첫 공모 시장에 나설 계획 중인 기업으로는 티이엠씨, 한주라이트메탈, 오브젠이 있다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)