키움증권이 삼성SDI에 대해 내년 북미 합작법인 확대 등 자동차전지의 적극적인 행보에 주목해야 한다고 전망했다. 투자의견은 ‘매수’ 유지, 목표주가도 90만 원을 유지했다. 전 거래일 기준 종가는 66만5000원이다.

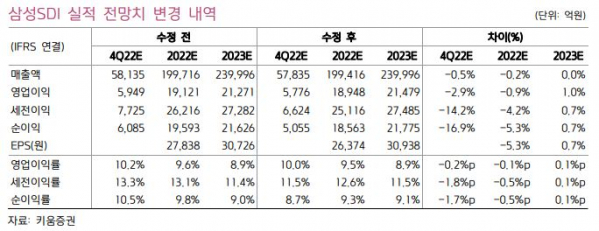

16일 김지산 키움증권 연구원은 “4분기 영업이익 추정치를 5949억 원에서 5776억 원으로 소폭 하향한다”며 “원화 강세 영향을 반영했고, 연말 품질 충당금 등 일회성 비용 가능성을 염두에 둘 필요가 있다”고 했다.

김 연구원은 “자동차 전지는 유럽 전기차 수요 우려가 상존하지만, 삼성SDI가 주력하고 있는 프리미엄급 수요는 양호하고, Gen 5 배터리 중심으로 매출이 확대될 것”이라며 “에너지저장장치(ESS)는 미주 전력용 프로젝트가 성장을 주도할 것”이라고 봤다.

이어 “원형전지는 전동공구와 마이크로모빌리티 수요가 둔화하지만, 전기차(EV)용 수요가 상쇄할 것”이라며 “전자재료에서는 편광필름이 재고 부담이 완화되면서 반등하고, OLED 소재는 신규 플랫폼 진입 효과로 강세를 보일 것”이라고 전망했다.

또 김 연구원은 내년 자동차 전지의 적극적인 행보가 기대된다고 했다.

그는 “글로벌 OEM(주문자 상표 부착생산)들이 배터리 조달처 다원화를 추진하는 과정에서 고출력, 고밀도 각형 배터리의 경쟁력이 부각되고, 북미 합작법인 파트너를 확대해 미국 인플레이션감축법(IRA) 대응력을 높여갈 계획”이라며 “46파이(Φ) 원형전지의 고객과 수주가 확정되면, 원형 자동차전지 시장에서도 입지가 강화될 것”이라고 봤다.

김 연구원은 “2024년부터는 46Φ 원형전지, 코발트 프리 NMx 배터리, Gen 6 배터리 등의 양산이 시작되며 질적인 도약을 이룰 것”이라며 “내년은 이러한 기술적 도약을 준비하는 과정이 될 것”이라고 전망했다.

이어 “세계 경기 상황을 감안해 보수적 시각으로 보더라도 내년 영업이익은 2조1479억 원으로 증가할 전망”이라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)