한국투자증권은 28일 LG전자에 대해 3분기 실적은 컨센서스에 부합하나 TV 수요는 더 악화하고 있다며 목표주가를 기존 14만 원에서 12만 원으로 14.2% 하향조정했다. 투자의견은 ‘매수’를 유지했다.

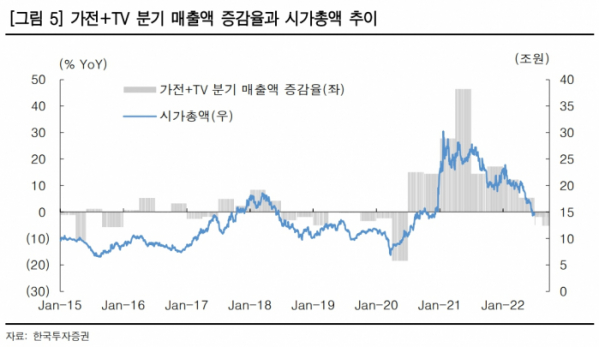

조철희 한국투자증권 연구원은 “예상보다 더 부진한 TV 업황을 반영했고, 주요 가전 경쟁사인 일렉트로룩스와 월풀의 매출액 전망도 지속적으로 하향조정 중”이라며 “개인 소비자향 세트 업황 회복이 단기에 쉽지 않다”라고 분석했다.

조 연구원은 “현재 주가는 2022년 PBR 기준 0.7배에 거래 중”이라며 “PBR이 역사적 바닥 수준이어서 추가적인 하락은 제한적이나 단기 주가 상승 모멘텀도 부재하다”라고 평가했다.

그는 “하이엔드 위주로 TV를 판매하는 LG전자에 선진국(미국, 유럽) 시장이 중요한데, 가파른 금리 인상으로 선진 시장에서의 TV 수요가 더 빠르게 감소하고 있는 것으로 판단한다”며 “TV 출하량 반등은 빨라야 기저효과가 나타나는 내년 2분기~3분기에 가능할 것이다”라고 내다봤다.

이어 “TV 패널 가격 하락에 따른 원가 개선은 강달러 영향으로 상쇄돼 HE 사업부의 부진한 영업이익률(0.5%)은 3분기에도 이어질 것이다”라고 진단했다.

조 연구원은 “중장기 먹거리이자, 성장 산업인 VS(자동차 전장)는 2분기에 흑자전환에 성공했다”며 “하반기에도 자동차OEM들의 가동률 상승에 따라 매출액이 전분기대비 20.4% 늘어날 것인데, 매출 믹스(mix)에서 수익성 높은 프로젝트 비중이 커지면서 2개 분기 연속 영업흑자를 기록할 것인지가 3분기 실적에서의 관전 포인트다”라고 설명했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![한경협 ‘미국 신정부 출범, 한국 경제 준비되었는가’ 좌담회 [포토]](https://img.etoday.co.kr/crop/300/190/2100445.jpg)