13일 KB증권은 F&F에 대해 ‘중국발 실적 호조세가 지속될 전망’이라며 ‘매수’를 추천했다. 목표주가는 12만5000원으로 높여 잡았다.

박신애 KB증권 연구원은 “올해 F&F는 중국 법인 매출액이 전년 대비 87% 늘어난 7295억 원으로 종전 추정치 대비 18% 상향할 것으로 전망한다”며 “올해 연결 매출액은 1조9324억 원, 영업이익은 5493억 원으로 각각 전년대비 32%, 37% 달성할 것으로 예상한다”고 전했다.

특히 올해 연결 매출에서 MLB 및 MLB KIDS의 중국향 매출(중국법인 및 면세)이 차지하는 비중은 57%에 달할 것으로 추정했다. 강력한 브랜드 파워, 효과적인 디지털 마케팅, 공격적인 해외 확장 전략 등에 기반해 탁월한 실적 모멘텀을 이어 나갈 것이란 기대다. 올해 중국 매장수의 ‘순증’ 추정치도 종전 183개에서 312개로 늘려 잡았다.

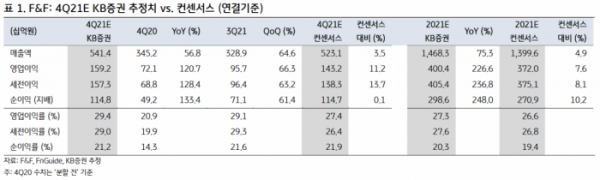

지난해 실적도 시장 기대치를 넘어설 것으로 내다봤다. 박 연구원은 “지난해 4분기 연결 매출액은 5414억 원, 영업이익 1592억 원으로 각각 57%, 121% 증가할 전망”이라며 “매출액과 영업이익이 컨센서스를 각각 4%, 11% 상회할 것으로 예상한다”고 전했다.

이어 “2022년 및 2023년 영업이익 추정치를 8%, 11% 상향 조정했고, 시장위험 프리미엄이 하락한 영향으로 가중평균자본비용(WACC)는 8.48%에서 8.40%로 하락했다”며 “F&F에 대해 매수 관점의 접근을 추천한다”고 덧붙였다.

![[알림] 이투데이, '2024 CSR 영상공모전'... 27일까지 접수](https://img.etoday.co.kr/crop/140/88/2076324.jpg)

![‘어둠의 코시’ 프로야구 포스트시즌으로 향하는 매직넘버는? [해시태그]](https://img.etoday.co.kr/crop/140/88/2079369.jpg)

![Z세대의 말하기 문화, 사회적 유산일까 문제일까②[Z탐사대]](https://img.etoday.co.kr/crop/140/88/2079293.jpg)

![[ENG/SUB]이제는 K팝 주류 버추얼 아이돌, 빌보드도 갈 수 있을까? #플레이브 #메이브 #나이비스 #이세계아이돌 [컬처콕플러스]](https://i.ytimg.com/vi/FBQW8Dy36Jw/mqdefault.jpg)

![삼성·LG M&A vs 대한해운 한샘“부동산·자산 다 판다” [불안과 양극화]②](https://img.etoday.co.kr/crop/85/60/2079756.jpg)

![대기업도 신용강등 못 피해 갔다…석화·건설·이차전지·유통 하반기도 ‘캄캄’ [불안과 양극화]③](https://img.etoday.co.kr/crop/85/60/2079662.jpg)

![불안한 미래…SK·LG 현금흐름 악화 삼성 현대차는 든든한 곳간[불안과 양극화]①](https://img.etoday.co.kr/crop/85/60/2079724.jpg)

![[컬처콕 플러스] 플레이브가 쏜 버추얼 아이돌 붐…한계와 가능성은?](https://img.etoday.co.kr/crop/300/170/2079115.jpg)

![휘발유·경유 8주 연속 동반 '하락' [포토]](https://img.etoday.co.kr/crop/300/190/2079751.jpg)