물가채 금리 3개월만 최저에 BEI 140bp대 등정 3주일만 최고

3선 미결제 이틀연속 1년11개월래 최저치 경신

단기물 상대적 강세 이어질 듯..국채선물 만기 앞두고 외국인 포지션 주목해야

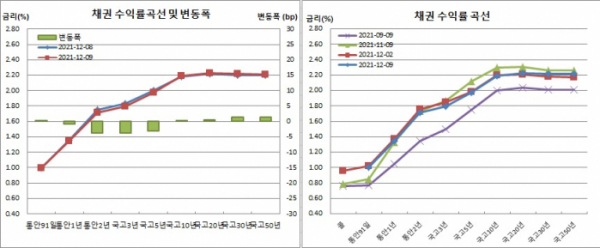

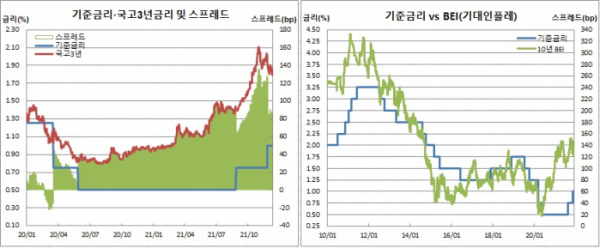

채권시장이 단기물 강세 장기물 약세로 엇갈렸다. 특히 국고채 3년물 금리는 1.8%를 밑돌며 2개월만에 최저치를 경신했다. 한국은행 기준금리와의 격차도 3개월만에 가장 많이 줄었다.

일드커브는 스티프닝을 보였다. 국고채 10년물과 3년물간 금리차는 40bp에 육박하면서 12월들어 최저치를 나타냈다. 물가채가 3개월만 강세를 보임에 따라 국고채 10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 140bp선을 회복해 3주일만에 최고치를 경신했다.

밤사이 코로나19 변이바이러스인 오미크론에 대한 우려 완화로 안전자산 선호심리가 누그러졌었다. 약세 출발했던 원화채는 한은 통화신용정책보고서 발간과 관련한 박종석 부총재보 기자설명회 언급에 3년물을 중심으로 강세전환했다.

앞서 박 부총재보는 기준금리를 어느 정도까지 올려야 중립금리 수준이라 보는지, 미국 연준(Fed) 금리인상까지 감안하면 이번 인상 사이클에서 긴축수준까지 금리를 올릴 수 있을지를 묻는 기자 질문에 “(기준금리를) 두 번 올렸는데 여전히 완화적”이라면서도 “아직은 코로나19에서 벗어나서 회복해 가는 단계다. 성장세가 양호하지만 불확실성 요인이 대두되고 있다. 긴축 수준으로까지 금리를 인상하는 단계를 고려할 수 있는 단계는 아니다”고 언급했다.

3년 국채선물 미결제는 27만계약을 밑돌았다. 전장에 이어 이틀연속 1년11개월만 최저치를 지속했다.

9일 채권시장과 금융투자협회에 따르면 통안2년물과 국고3년물은 3.7bp씩 떨어져 각각 1.711%와 1.794%를 기록했다. 3년물은 10월8일(1.701%) 이후 최저치다. 5년물도 3.0bp 하락한 1.972%로 5거래일만에 2%를 밑돌았다.

반면, 10년물은 0.3bp 상승한 2.188%를, 30년물은 1.4bp 오른 2.214%를, 50년물은 1.3bp 올라 2.213%를 기록했다. 국고10년 물가채는 3.2bp 하락한 0.787%에 거래를 마쳤다. 이는 9월16일 0.767% 이후 최저치다.

한은 기준금리(1.00%)와 국고채간 금리차를 보면 3년물과는 79.4bp로 9월17일(78.5bp) 이후 최저치를 경신했다. 10년물과는 118.8bp를 보여 1일(118.2bp) 이후 가장 낮았다.

10-3년간 스프레드는 4.0bp 벌어진 39.4bp로 지난달 30일(41.4bp) 이래 최대치를 보였다. BEI는 3.5bp 상승한 140.1bp로 지난달 18일(140.6bp) 이래 처음으로 140bp대를 회복했다. 1일엔 121.4bp까지 떨어져 3개월만(9월3일 119.8bp)에 최저치를 보이기도 했었다.

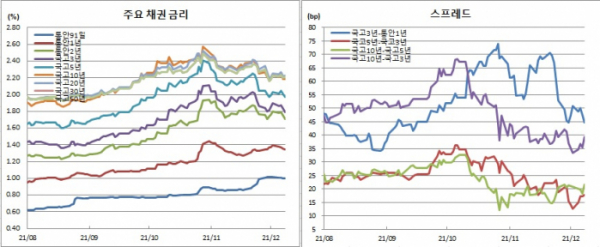

미결제는 26만6678계약을 보였다. 원월물 미결제 318계약을 합한 합산 미결제 26만6996계약은 작년 1월2일(26만6592계약) 이후 최저치다. 거래량은 12만3724계약을 보였다. 원월물 거래량은 7계약이었다. 근월물과 원월물을 합산한 합산 회전율은 0.46회를 기록했다.

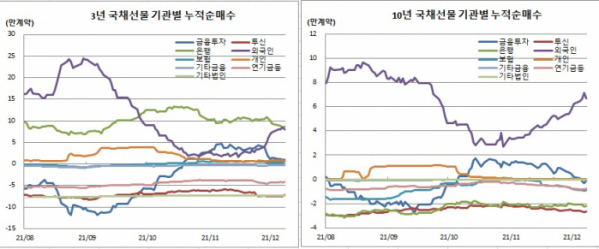

매매주체별로 보면 투신은 1763계약을 순매수해 사흘째 매수에 나섰다. 금융투자도 1161계약을 순매수했다. 은행도 932계약을 순매수해 7거래일만에 매수세로 돌아섰다. 반면, 외국인은 4681계약을 순매도했다.

미결제는 13만4038계약을, 거래량은 5만4635계약을 나타냈다. 원월물 미결제 51계약과 거래량 3계약을 합한 합산 회전율은 0.41회였다.

매매주체별로 보면 외국인은 4489계약을 순매도해 7거래일만에 매도전환했다. 반면, 금융투자는 2761계약을 순매수하며 10거래일만에 매수세를 보였다. 은행도 506계약을 순매수했다. 투신 또한 472계약을 순매수해 6거래일만에 매수로 돌아섰다.

외국인 국채선물 누적순매수 포지션 추정치를 보면 3선에선 7만9910계약을 보였다. 전날엔 8만4591계약으로 2개월만(10월5일 8만9577계약)에 최고치를 경신한 바 있다. 10선에선 6만6864계약을 기록했다. 역시 전장엔 7만1353계약을 보여 3개월만(9월23일 7만7605계약)에 최고치를 기록했었다.

현선물 이론가의 경우 3선은 저평 2틱을, 10선은 고평 5틱을 각각 기록했다. 3선과 10선간 스프레드 거래는 전혀 없었다. 근월물과 원월물간 롤오버의 경우 3선은 외국인 4계약, 금융투자 3계약, 개인 7계약을, 10선은 금융투자 1계약, 개인 1계약을 각각 보였다.

그는 또 “향후 3년물은 1.8%를 중심으로 플러스마이너스 10bp 내 움직임을 예상한다. 장기물(10년물)은 3년물과 40bp를 중심으로 움직일 것으로 본다. 다수 IB들이 미국 10년물 전망을 2.00%에 육박할 것으로 보고 있어 길게 보면 단기물보단 다소 약할 수 있어 보인다”며 “만약 내년 1분기 한은 금리인상 가능성이 낮아진다면 3년물 이하 금리는 하락쪽으로 오버슈팅할 가능성도 있다”고 전망했다.

증권사의 한 채권딜러는 “어제에 이어 오늘도 전약후강 형태 강세장이 이어졌다. 일단 시장은 한은 부총재보 발언에서 강세 이유를 찾진 못했다. 긴축까지 갈 정도의 금리인상은 안하겠다는 언급이었기 때문이다. 다만 장이 강해진 이후 좀 갖다 붙이는 재료로 쓴 것 같긴 하다. 기준금리 1.5%에서 1.75%가 컨센서스라 사실상 부총재보 말에 의미가 있었던건 아닌 것 같다”고 말했다.

그는 이어 “지금 움직임은 글로벌 금리와 괴리되는 모습이다. 대체로 로컬들 포지션이 숏에 쏠려 있었던데 따른 반작용이 아닐까하는 판단이다. 따라서 당분간 이런 양상의 전약후강 행태가 금리레벨과 상관없이 이어질 수 있겠다”며 “이주열 총재 물가설명회도 있지만, 12월 선물만기일까지 외국인 선물 포지션도 관심이다. 외국인 선물잔고가 상당히 적은 수준이라 이 상태로 롤오버를 한다면 원월물 저평이 어디까지 벌어질지 상상이 안될 수도 있다”고 덧붙였다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)