최근 높아진 소득 수준이 상속세 과세 체계에 반영되지 않아 국민이 과도한 부담을 지고 있다는 지적이 나왔다.

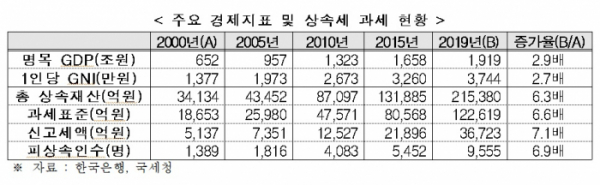

전국경제인연합회 산하 한국경제연구원은 지난해 상속세 신고세액은 3조 6723억 원으로 2000년 5137억 원보다 7.1배 증가했다고 17일 밝혔다.

같은 기간 소득 수준(1인당 GNI)가 2.7배가량 커졌지만, 과표구간, 세율, 공제 규모 등 과세체계가 한 번도 바뀌지 않은 결과라고 한경연 측은 분석했다.

과세 체계에 국민의 소득수준 향상을 반영하지 않으면 납세 대상이 자연 증가하면서 증세효과가 발생한다.

실제로 2000년부터 2019년까지 상속세 대상인 피상속인 수는 1389명에서 9555명으로 6.9배 증가했다. 과세대상 총 상속재산총액은 3조4134억 원에서 21조5380억 원으로 6.3배, 과세표준은 1조8653억 원에서 12조2619억 원으로 6.6배 늘었다.

한경연 관계자는 “상속세는 일부 부자들만 내는 세금이라는 인식이 팽배해 일반 국민은 물론 과세당국이 관심을 두지 않는 경향이 있다”라며 “기초공제(2억 원), 배우자 상속공제(최대 30억 원), 일괄공제(5억 원 등) 주요 공제 한도도 IMF 이전 수준에 머물러 있다”라고 설명했다.

이에 비해 OECD(경제협력개발기구)의 주요국들은 상속세 부담을 점차 줄여왔다. 현재 한국의 상속세 최고세율은 OECD 국가 중 일본에 이어 두 번째로 높은 수준이다.

한경연은 상속세율 인하가 어렵다면 분할납부 기간이라도 늘려야 한다고 주장했다.

한국은 가업 상속을 제외한 일반 상속에 대한 분할납부 기간을 5년으로 제한하고 있다.

상속세는 미실현이득에 부과되기 때문에 이를 내기 위해 상속재산의 일부를 급하게 매각해야 하는 부담이 있다. 세법 중에 상속세만 분할납부를 인정하는 배경이다.

일본의 경우 상속세가 한국보다 높긴 하지만, 상속재산 중 유동화가 어려운 부동산이 차지하는 비중에 따라 최장 20년간 분할납부를 허용하고 있다.

한경연은 상속세 분할납부 기간을 늘리면 과세당국의 세수 안정성 확보에도 도움이 될 것이라고 주장했다.

상속세는 소수의 고액 납세자에 대한 의존도가 높아 연도별 세수 변동성이 높은 편이다. 2000년 이후 상속세수의 연평균 변동률은 13.6%로 국세 전체(6.6%)보다 2배 이상이 높다.

추광호 한경연 경제정책실장은 “상속세 분할납부 기간 확대는 세수의 감소 없이 납세자의 현금조달 부담을 줄이는 효과적인 수단”이라며 “세액 원금 및 이자가 장기적으로 납부되는 만큼 세수 안정에도 긍정적 효과가 기대된다”라고 말했다.

이어 “상속세 분할납부 기간 확대를 시작으로 20년 넘게 미뤄왔던 상속세 세제개편에 나서야 할 때”라며 “상속세 인하 및 폐지라는 전 세계적 흐름에 우리도 동참해야 한다”라고 덧붙였다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)