중국이 과감한 조세지원 정책을 통해 기업 연구개발(R&D)의 투자를 유인하는 반면, 우리나라는 지속적으로 R&D 세액 공제율이 축소되면서 R&D 투자가 줄어들고 있는 것으로 나타났다.

이같은 정책의 차이로 양국의 글로벌 R&D 경쟁력은 점차 격차가 벌어지고 있어 경영계에선 정부에 R&D 역량 강화를 위한 정책적인 지원이 필요하다고 목소리를 높이고 있다.

한국경제연구원은 13일 ‘한·중 R&D 조세지원 정책 비교’를 통해, 한국의 신성장·원천기술 R&D 지원제도를 ‘네거티브(Negative) 방식’으로 바꾸고 전담부서 설치 등 까다로운 공제요건을 개선해 제도의 활용도를 높여야 한다고 지적했다.

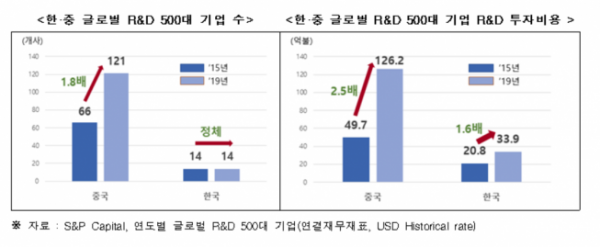

글로벌 R&D 500대 기업 수가 지난 5년간 중국은 2배가 늘었지만, 한국은 정체된 모습을 보였다. 2015년 대비 지난해 글로벌 R&D 500대에 포함된 기업 수는 중국이 66개에서 121개로 2배가량 늘 때 한국은 당시에도 14개, 작년에도 14개였다.

해당 기업들의 R&D투자비용은 중국이 49억7000만 달러에서 126억2000만 달러로 2.5배 늘어난 반면, 한국은 20억8000만 달러에서 33억9000만 달러로 1.6배 증가하는 데 그쳤다.

중국의 눈에 띄는 R&D 기업 성장 배경에는 국가의 전략적이고 과감한 R&D 조세지원 정책이 있다. 공격적으로 R&D 인센티브를 확대해 기업의 투자 유인을 높이고 있는 것이다.

중국은 기업이 연구개발비로 지출한 금액의 50%만큼을 추가로 비용 인정해주고 있으며 2018년부터 올해까지 한시적으로 75%로 상향해 공제해주고 있다. 2008년부터 실시한 ‘추가비용공제(Super Deduction)’제도는 실제 투자한 R&D 비용보다 높은 금액을 비용으로 인정해줌으로써 기업의 과세대상 소득을 줄여주는 것으로 공제한도는 없다.

추가공제 대상 R&D의 범위를 ‘네거티브 방식’으로 정하고 있다. 이전에는 신기술 및 신산업 분야에만 국한 했던 것을 2015년부터 공제의 예외가 되는 산업과 활동을 법으로 규정하고 그 외의 모든 R&D을 대상으로 혜택을 확대했다.

‘첨단기술기업’으로 인정받는 기업은 법인세율도 경감해준다. 첨단기술기업은 핵심적인 자체 지적재산권을 보유하고 있으면서, 연구개발비용 및 하이테크 제품에서 발생되는 수입의 비율 등이 일정 기준을 충족해야 하는데, 이 인증을 받은 기업은 10%p가 경감된 15% 법인세율을 적용 받는다.

R&D비용 집계 등의 절차도 간소화했으며, 연구 인력이 비(非)연구개발 업무에 참여해도 해당 인력에 대해 실제 R&D에 활동한 시간 비율 등을 합리적인 방법에 따라 할당해 기록하면 R&D에 할애한 시간만큼을 인정하여 인건비 등을 공제받을 수 있도록 했다.

그러나 한국의 기업 R&D 투자여건은 녹록치 않다. 일반 R&D 측면에서는 대기업의 세액공제율이 지속적으로 축소되는 추세다.

대기업의 일반 R&D 세액공제율(당기분)의 최대 한도는 2011년 6%였는데, 이후 2014년 4%, 2018년에 2%까지 줄어들었다. 실제로 기업이 신고한 R&D 공제금액을 보면 2014년(대기업 기준) 1조8000억 원이었던 것이 2018년 1조1000억 원으로 줄어들었다.

신성장·원천기술 R&D 세액공제는 까다로운 요건 탓에 제도의 활용이 쉽지 않다. 2009년말 외부효과가 큰 신성장동력 및 원천기술 분야의 투자확대를 위해 일반 R&D와 구분해 별도의 공제제도를 신설해 운용하고 있으나, 당초의 취지와는 달리 대상기술이 12개 분야 223개 기술에 한정돼 있고 전담부서를 설치해야 하는 등 공제 요건을 충족시키기에 어려움이 있다.

추광호 한경연 경제정책실장은 “중국은 기업 R&D 역량 강화를 위해 인센티브를 확대하는 추세”라며 “우리나라도 급격히 줄어든 대기업 일반 R&D 공제율을 점차 예전수준으로 회복하고, 신성장 R&D 공제대상 기술을 네거티브 방식으로 전환하는 등 기업들의 R&D 투자 여건을 개선해야 한다”고 강조했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)