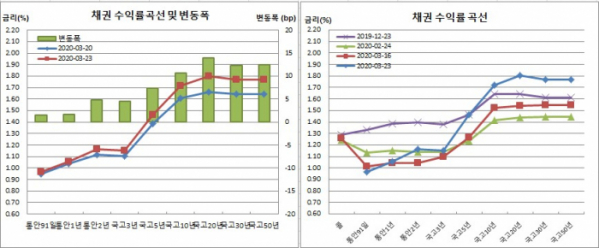

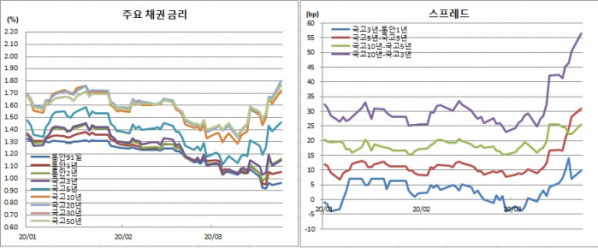

국고채 10년물 금리는 2개월만에 1.7%대로 올라섰고, 국고채 20년물 금리는 1.8%대를 기록하며 연중 최고치를 경신했다. 국고채 10년물과 3년물간 금리차는 2년9개월래 최대치를 보였다.

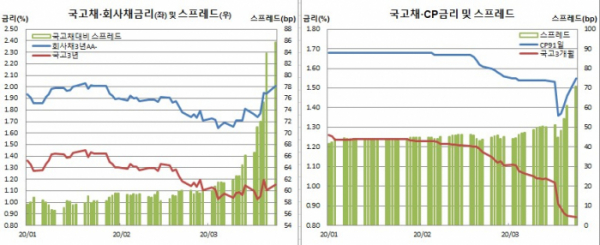

특히, 기업어음(CP)과 회사채시장은 불안감이 더 컸다. CP시장에서는 신한지주 9개월물 CP발행이 3.01%에 추진되다 중도에 취소되는 등 내홍을 겪었다. 국고채와 CP간 스프레드(금리차)도 글로벌 금융위기 직후인 2010년 이후 10여년만에 최대치로 벌어졌다.

불안감에 거래도 부진했다. 국채선물시장에서 3년과 10년 선물 거래량 모두 연중 최저치를 경신했다.

채권시장 참여자들은 주가 급락과 환율 급등에 따라 불안감이 확산했다고 전했다. 크레딧채권시장 약세도 심했다는 평가다. 분기말이 다가오면서 펀드런이나 환매 우려도 커지고 있다고 밝혔다. 예측 자체가 무의미할 정도로 한동안 불안한 장은 계속될 것으로 예상했다.

국고50년물도 12.4bp 급등한 1.768%를 나타냈다. 국고10년 물가채 또한 8.2bp 상승한 1.465%에 거래를 마쳤다. 이는 2018년 8월20일 1.489% 이후 1년7개월만에 가장 높은 수준이다.

AA-등급 회사채 3년물 금리는 6.5bp 오른 2.010%로 1월22일 2.016% 이후 2개월만에 최고치를 경신했다. CP91일물 금리도 9.0bp 상승한 1.55%를 기록했다. CP금리는 17일 1.36bp 이후 불과 4거래일만에 19bp나 급등했다.

한국은행 기준금리(0.75%)와 국고채간 금리차는 3년물의 경우 40.3bp를, 10년물의 경우 96.8bp를, 50년물의 경우 101.8bp를 기록했다. 10년물은 2018년 8월16일 97.5bp 이후, 50년물은 2018년 6월26일 104.4bp 이후 각각 최대치다.

10-3년간 금리차는 6.1bp 벌어진 56.5bp를 보였다. 이는 2017년 6월2일 57.9bp 이후 2년9개월만에 최대치다. 5-3년간 스프레드도 2.8bp 확대된 30.9bp로 2014년 3월13일 31.4bp 이후 6년만에 최대치를 경신했다.

국고채와 회사채간 스프레드는 85.7bp로 2012년 2월3일 86bp 이후 8년1개월만에, 국고채와 CP간 스프레드는 70.9bp로 2010년 4월6일 72.0bp 이후 9년11개월만에 최대치를 기록했다.

국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 2.5bp 상승한 25.3bp를 보였다. 19일 21.4bp로 역대최저치를 보인 이래 이틀연속 상승세다.

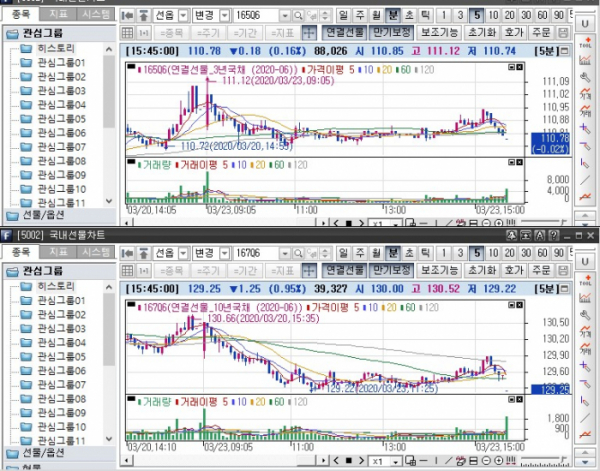

미결제는 557계약 증가한 28만2110계약을 보였다. 반면 거래량은 4만6395계약 축소된 8만8026계약을 나타냈다. 이는 작년 12월30일 4만937계약 이후 3개월만에 최저치다. 회전율도 0.31회로 지난해 12월30일 0.16회 이후 가장 적었다.

매매주체별로는 외국인이 2264계약을 순매도해 사흘째 매도세를 이어갔다. 은행도 1648계약을 순매도했다. 반면, 금융투자는 4430계약을 순매수해 사흘째 매수에 나섰다.

6월만기 10년 국채선물은 지난주말보다 125틱(원빅 25틱) 추락한 129.25를 기록했다. 장중고점은 130.52, 저점은 129.22였다. 장중변동폭은 130틱에 달했다. 역시 전달 27일 이후 반빅(50틱) 이상의 변동성을 보이고 있다. 13일엔 284틱을 보여 2010년말 신국채선물 재상장이후 역대 최대치를 경신하기도 했다. 19일에도 268틱의 변동폭을 기록한 바 있다.

미결제는 1646계약 줄어든 10만4182계약으로 작년 1월2일 10만424계약 이후 1년2개월만에 최저치를 경신했다. 거래량도 1만1802계약 줄어든 3만9327계약으로 전년 12월27일 3만5365계약 이후 가장 적었다. 회전율 또한 0.38회로 지난달 12일 0.38회 이후 최저치를 경신했다.

매매주체별로는 외국인이 2221계약을 순매도해 8거래일째 순매도를 이어갔다. 이는 작년 10월7일부터 29일까지 기록한 16거래일연속 순매도 이후 5개월만에 최장 순매도 기록이다. 반면 금융투자는 1456계약을 순매수해 7거래일째 순매수를 이어갔다. 작년 7월19일부터 29일까지 기록한 7거래일연속 순매수 이후 8개월만에 최장 순매수다.

외국인의 국채선물 누적순매수 포지션 추정치는 3선의 경우 16만4347계약으로 1월30일 16만2762계약 이후 최저치를 기록했다. 10선의 경우 3만5150계약으로 지난달 17일 3만3632계약 이후 가장 적었다.

현선물 이론가의 경우 3선은 저평 6틱을, 10선은 저평 18틱을 각각 기록했다. 3선과 10선간 스프레드거래는 없었다.

그는 이어 “미국채 금리보다 주가와 환율에 연계되는 양상이 계속되고 있다. 여전히 매수세는 조심스런 상황이다. 분기말이 다가오면서 펀드런이나 환매 우려가 계속 커지고 있어 불안한 장 흐름은 당분간 계속될 것 같다”며 “한은의 추가 움직임이나, 채안펀드, CP 대책에 대해 주목하는 모습”이라고 덧붙였다.

또다른 증권사 채권딜러는 “정신없는 장의 연속이다. 호가도 엷어 변동성도 커지는 것 같다. 코로나19발 위기가 진정되길 바랄뿐”이라며 “예측 자체가 무의미하다. 한동안 불안한 장은 계속될 것 같다. 크레딧 채권이나 환율시장은 더 심할 것으로 본다”고 말했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)