연일 신종 코로나바이러스(코로나19) 확진자가 급증하면서 한국은행이 2월 금융통화위원회에서 기준금리를 인하할 것이라는 기대감이 확산하고 있기 때문이다. 수급적으로는 외국인의 공격적인 선물매수가 강세장을 견인했다.

채권시장 참여자들은 코로나19 공포 분위기 속에 강세 일변 장이었다고 평가했다. 다음주 27일 2월 금통위까지는 이같은 분위기가 계속될 것으로 봤다. 2월 금통위가 기준금리를 동결하더라도 이주열 한은 총재의 코멘트가 매파적일 수 없다고 예상했다. 다만 일각에서는 냉정을 찾을 필요도 있다고 전했다.

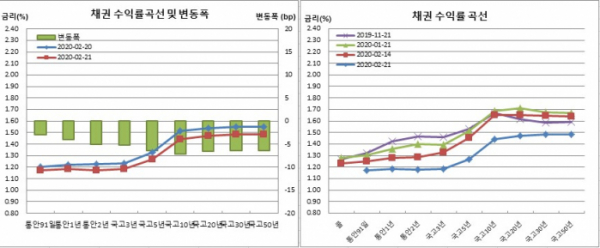

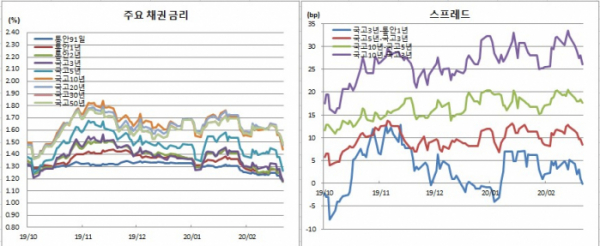

국고5년물은 6.4bp 내린 1.267%를, 국고10년물은 7.2bp 하락한 1.443%를, 국고20년물은 6.5bp 떨어진 1.472%를, 국고30년물과 50년물은 6.4bp씩 내려 각각 1.484%를 보였다. 국고10년 물가채는 8.3bp 떨어진 0.775%에 거래를 마쳤다. 역시 각각 지난해 10월 상순 이후 4개월만에 가장 낮은 수준이다.

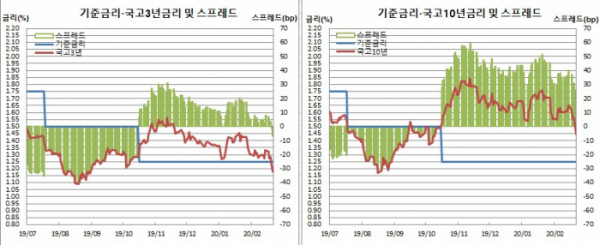

한은 기준금리(1.25%)와 국고채 3년물간 금리역전폭은 6.8bp로 확대됐다. 이는 작년 기준금리 인하 직전인 10월15일 마이너스(-)21.9bp 이후 역전폭이 가장 큰 것이다. 10-3년간 스프레드는 2.0bp 좁혀진 26.1bp로 3일(25.6bp) 이후 최저치를 기록했다.

국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 1.1bp 상승한 66.8bp를 보였다. 이는 6거래일만에 반등이다.

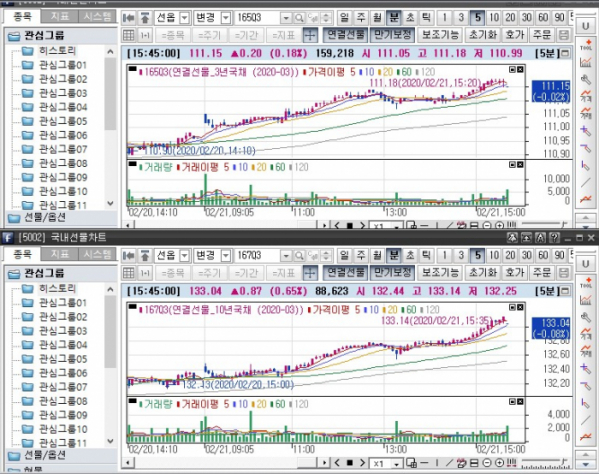

미결제는 7953계약 증가한 35만839계약을 기록했다. 원월물 미결제 10계약을 합한 35만849계약은 작년 9월18일 35만1116계약 이후 최고치다. 반면 거래량은 919계약 감소한 15만9218계약이었다. 합산 회전율은 0.45회를 나타냈다.

매매주체별로는 외국인이 1106계약을 순매수해 사흘째 매수했다. 반면, 투신은 1198계약을 순매도해 이틀째 매도세를 보였다.

3월만기 10년 국채선물은 전일보다 87틱 급등한 133.04에 거래를 마쳤다. 이 역시 전년 10월8일 133.20 이후 최고치다. 장중 고점은 133.14였다. 장중 저점은 132.25로 장중변동폭은 89틱에 달했다.

미결제는 1938계약 늘어난 14만4464계약이었다. 원월물 미결제 5계약을 합한 14만4469계약은 작년 7월3일 14만5379계약 이후 7개월만에 최고치다. 반면, 거래량은 3145계약 감소한 8만8623계약을 보였다. 합산 회전율은 0.61회였다.

매매주체별로는 외국인이 3778계약을 순매수하며 이틀째 매수세를 보였다 .반면 금융투자는 2136계약 순매도했다. 보험은 813계약을, 연기금등은 801계약을 순매도해 각각 5거래일째 매도세를 이어갔다.

현선물 이론가는 3선의 경우 고평 1틱을, 10선의 경우 파를 각각 기록했다. 3선과 10선간 스프레드거래는 없었다.

자산운용사의 한 채권딜러는 “금리 연중 저점에 따른 가격부담 보다는 코로나19 급증과 외국인의 공격적 선물매수에 강세 일방향장이 지속됐다. 커브나 물가채 상관없이 전 채권이 강세였다”며 “감염자 급증과 지역사회 우려로 통제가 가능한 영역인지에 대한 불안감이 커지고 있다. 기저효과와 재정효과에 따른 1분기 지표 반등 기대감은 끝나고 역성장 우려가 커지고 있다. 주말사이 대구 등에서 얼마나 더 늘어날지도 우려하는 모습이었다. 장중 해외금리와 위험자산 역시 하향세를 보였다”고 전했다.

그는 이어 “코로나19 우려로 뜨거웠던 채권시장은 이제 금통위를 맞는다. 인하까지는 모르겠지만 동결이더라도 이주열 총재 코멘트가 호키시(매파적)하지는 못할 듯 싶다”면서도 “뜨거운 채권가격을 차갑게 볼 필요도 있으나 매일 뉴스가 이렇게 나오면 그렇지 못할 가능성이 크다”고 평가했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)