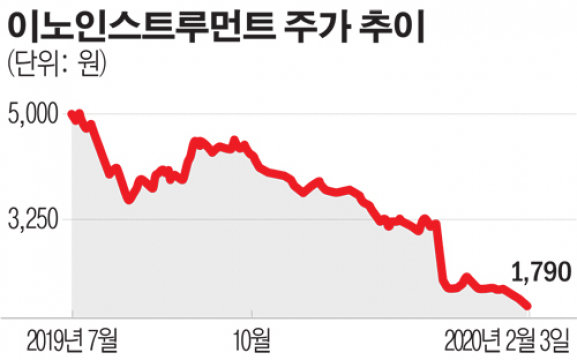

코스닥 상장사 이노인스트루먼트가 시가총액을 웃도는 유상증자를 진행하고 있다. 시장의 우려는 신주가 상장되는 4월 물량 부담에 따른 시장 악영향에 쏠리고 있다.

3일 금융감독원 전자공시에 따르면 이노인스트루먼트는 현재 379억 원 규모로 주주배정 후 실권주 일반공모 방식의 유상증자를 진행하고 있다. 구주 1주당 0.986주의 신주가 배정돼 2000만 주의 신주가 발행될 예정이다. 현 발행주식 수 2028만3149주에 근접하는 규모로 지난달 31일 시가총액 375억 원을 소폭 웃돈다.

이노인스트루먼트는 광융착접속기를 세계 90여 개국에 판매하는 통신 설비업체로 2017년 스팩 합병을 통해 코스닥 시장에 입성했다. 이노인스트루먼트는 저가 제품을 앞세워 증시에 상장하기 직전인 2016년 연결기준 매출 884억 원, 245억 원의 영업이익을 내는 등 관련 시장에서 성장했다. 그러나 중국 주요 통신사들이 5G 투자재원 마련을 위해 투자를 보류한 데다 미중 무역 분쟁 영향으로 수주가 줄면서 위기를 맞았다. 중국 시장에 대한 매출 의존도가 크다는 점도 위기를 심화시켰다.

이노인스트루먼트는 상장 이듬해부터 실적이 급격히 악화해 매출은 499억 원으로 절반 수준으로 감소했고 49억 원의 적자를 냈다. 아울러 작년 3분기까지 매출은 전년보다 7.4% 감소한 344억 원, 영업손실은 78억 원으로 적자 규모가 늘었다.

영업 부진으로 현금 흐름이 원활하지 않자 이노인스트루먼트는 2018년 4월 300억 원 규모로 전환사채(CB)를 발행해 운영 자금을 조달했다. 작년에도 외부 차입은 이어져 3분기까지 554억 원의 차입금이 쌓였고 부채비율은 2017년 34%에서 118%로 급증했다.

이번 증자는 CB, 즉 차입금 해소와 연관돼 있다. 자금 사용 목적 중 최우선순위는 CB 상환이다. 회사는 해당 CB의 전환가액이 9180원이지만 주가는 2000원 아래여서 전환 가능성이 매우 낮은 것으로 보고 있다. 이에 증자 대금으로 조기상환 청구를 대비한다는 목적이다. 1차 조기상환 지급일은 4월 13일이다. 회사는 여기에 쓰이는 300억 원 외에도 추가로 차입금 상환에 47억 원을 쓸 예정이다.

신사업 진출이 아니라 차입금 상환에 증자 대금 대부분을 쓰기로 함에 따라 주가는 대체로 약세를 보이고 있다. 이에 따라 발행가도 낮아져 증자 규모도 줄어들 전망이다. 다만 구주주들의 호응이 없더라도 증자는 무리 없이 진행된다. 일반공모를 거쳐 배정 후에도 미청약된 잔여주식에 대해 대표 주관 회사인 유진투자증권이 자기계산으로 잔액을 인수하기 때문이다.

그러나 이 경우에는 발행금액의 2.0%를 기본 인수수수료로 지급하는 것과는 별도로 인수하는 잔여주식 인수금액의 15.0%에 해당하는 금액을 회사가 실권수수료로 지급해야 한다. 즉 유진투자증권이 인수하는 주식의 단가가 주주배정 및 일반공모 청약을 통해 배정받은 주식의 단가보다 15.0% 이상 낮아 물량 출회에 따른 주가 하락 가능성을 배제할 수 없다는 의미다. 증자 과정을 거친 신주는 4월 23일 상장될 예정이다.

한편 이노인스트루먼트의 최대주주인 조봉일(59.86%) 씨 등은 배정분에 대해 20% 수준으로 청약할 예정이다. 이에 따라 조 씨(36.09%)와 특수관계인을 포함한 최대주주 지분은 65.96%에서 39.15%로 낮아질 전망이다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)