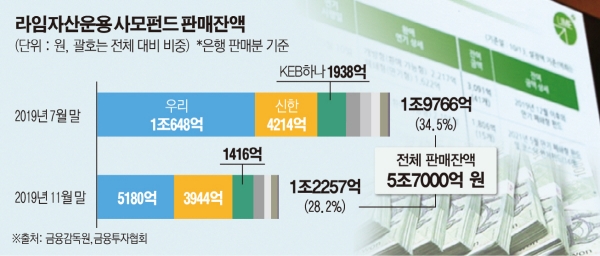

7일 금융감독원과 금융투자협회에 따르면 지난해 7월 말 기준으로 라임펀드의 판매잔액은 5조7000억 원이다. 이 가운데 은행 판매분은 2조 원으로 34.5%를 차지한다. 같은 기간 전체 사모펀드의 은행 판매 비중(7.6%)을 5배 가까이 웃돈다.

은행별로 판매 잔액을 살펴보면 우리은행이 1조648억 원으로 가장 많고, 신한은행 4214억 원, KEB하나은행 1938억 원, 부산은행 955억 원, KB국민은행 746억 원, NH농협은행 597억 원, 경남은행 535억 원, 기업은행 72억 원, 산업은행 61억 원 순이다.

일부 투자자들은 은행이 사모펀드 위험성을 제대로 안내받지 못했고, 판매사 직원이 투자 성향을 ‘적극 투자형’으로 임의 작성했다고 주장한다. 피해자들은 해외금리 연계형 파생결합상품(DLF) 사태와 마찬가지로 은행의 불완전판매라고 주장한다. 이들은 법무법인과 손잡고 민·형사 소송을 준비 중이다.

금융투자업자가 투자 권유 과정에서 거짓 내용이나, 불확실한 사항과 관련해 단정적 판단을 제공하는 행위 등은 모두 자본시장법상 부당권유에 해당된다.

한 투자자는 “원금 손실이 전혀 없고 아무리 못해도 예금 이자는 나오는 안전한 상품이라고 소개받았다”며 “프라이빗 뱅커(PB)가 투자자 성향 분석 설문지 체크를 조작해서 (투자성향이) 적극 투자형으로 나오게 했다”고 주장했다.

이런 움직임에 대해 은행들은 억울해하고 있다. 이번 사태는 운용의 문제에서 비롯된 것이지 판매 과정은 적법한 절차대로 진행됐다는 주장이다. 현재 은행을 포함한 판매사들은 ‘공동대응반’을 꾸려 대응책을 마련 중이다.

한 은행 관계자는 “지난해 라임자산운용이 환매를 중단한 직후 투자자 보호를 위해 다양한 방안을 검토하고 있다”며 “현재 라임자산운용의 펀드 재산 실사를 진행하고 있는데, 결과가 나오면 추가 대응에 나설 것”이라고 설명했다.

![세계 야구 최강국 가리는 '프리미어12'…한국, 9년 만의 우승 가능할까 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2100678.jpg)

![‘뉴롯데’ 시즌2 키 잡는 신유열...혁신 속도 [3세 수혈, 달라진 뉴롯데]](https://img.etoday.co.kr/crop/140/88/1974471.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![뉴욕 한복판에 긴 신라면 대기줄...“서울 가서 또 먹을래요”[가보니]](https://img.etoday.co.kr/crop/140/88/2100745.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![[오늘의 핫이슈] 영국 9월 실업률 발표](https://img.etoday.co.kr/crop/85/60/2100801.jpg)

![[채권뷰] 한국수력원자력 수익률 3.27%에 804억원 거래](https://img.etoday.co.kr/crop/85/60/2100786.jpg)

![[채권뷰] HD현대, 5년물 사모사채 2650억 발행](https://img.etoday.co.kr/crop/85/60/2100785.jpg)

![[환율전망] “강달러 압력 속 고점 매도 영향…1400원 초반 등락 예상”](https://img.etoday.co.kr/crop/85/60/2100188.jpg)

![[오늘의 IR] 엔씨소프트·카카오·고려아연 등](https://img.etoday.co.kr/crop/85/60/2100783.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)