하락장에서도 안정적인 수익률을 기록하던 국공채형 펀드가 내리막길로 치닫고 있다. 10월 한국은행이 기준금리를 역대 최저치(1.25%)로 인하했는데도 국고채 금리가 치솟으면서 채권값을 떨어뜨리고 있기 때문이다.

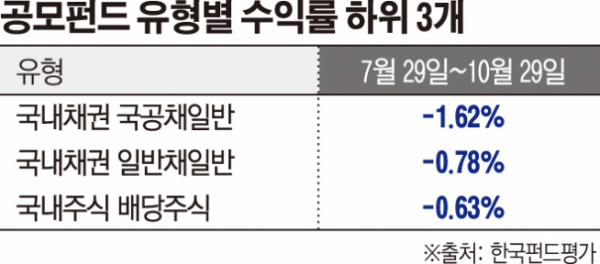

29일 한국펀드평가에 따르면 공모펀드 중 국공채 일반유형(만기 1년 초과)은 최근 3개월간 평균 수익률이 -1.62%로 전 유형 중 수익률이 가장 저조한 것으로 나타났다. 같은 기간 회사채 일반유형이 -0.78%, 국내주식 배당유형이 -0.63%로 저조했다. 반면 국내주식 유형 중 주식기타인덱스와 KRX300인덱스는 각각 3.13%, 2.10%로 높은 수익률을 나타냈다.

국공채 일반유형 중 운용 규모 순으로 ‘삼성ABFKorea인덱스’(7958억 원)가 같은 기간 2.51%, ‘이스트스프링스탠다드플러스’(4479억 원)가 0.87%, ‘NH-AmundiAllset국채10년인덱스’(3417억 원)가 2.47%, ‘미래에셋솔로몬장기국공채’(3200억 원)가 2.05% 손실이 발생했다.

유일하게 수익이 난 펀드는 1437억 원을 운용 중인 ‘신한BNPP디딤씨앗국공채’로 이 기간 0.02% 오르는 데 그쳤다. 비교적 금리 상승폭이 작았던 1~3년 만기 국공채를 벤치마크하고 있어 손실은 면한 것으로 풀이된다.

17일 한국은행이 기준금리를 낮췄는데도 국공채 금리는 역행했다. 국공채 금리가 오르면 관련 채권 가격은 떨어지게 된다. 이에 국공채 펀드들도 저조한 수익률을 보이게 된 셈이다.

실제 전날 국고채 10년물 금리는 전일 대비 0.088% 포인트 오른 연 1.765%로 5개월 만에 최고치를 경신했다. 3년물 금리도 0.088% 포인트 상승한 1.523%로 4개월여 만에 가장 높았다.

국고채 금리가 기준금리 반대로 가는 요인은 기준금리 인하가 미리 확실시되면서 시장에 선반영된 것과 미ㆍ중 무역갈등, 브렉시트 등 불확실성이 완화된 점이 꼽힌다. 특히 지난주 외국인이 국채선물 매도를 쏟아내면서 금리를 직접적으로 끌어올린 측면도 있다. 외국인 순매도는 16~25일 3년 선물이 총 5만 계약, 10년 선물은 7~25일 3만3000계약이 이뤄졌다.

이미선 하나금융투자 연구원은 “일부 외국인 투자자들은 내년과 내년 이후까지 이어질 정부의 재정확장 정책과 이로 인한 채권공급 증가에 주목하면서 장기금리 상승에 베팅하고 있다”고 설명했다.

국공채 약세가 장기적인 추세로 이어지긴 힘들다는 전망도 나온다. 김지만 삼성증권 연구원은 “지난주 발표된 3분기 GDP성장률에서 확인된 경기부진 지속과 낮은 물가상승률로 금리 상승이 지속되기는 어렵다”며 “연말까지 안심전환 대출용 MBS발행 등 위축된 심리가 회복되기에는 확인해야 할 재료들이 남아있지만 금리 레벨로 보면 매수로 접근해야 하는 시점으로 내달 점진적 가격 회복이 있을 것”으로 내다봤다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)