KTB투자증권은 녹십자의 3분기 실적 추정치를 상향 조정하며, 목표주가를 기존 15만 원에서 16만 원으로 높이고 투자의견 매수를 유지했다.

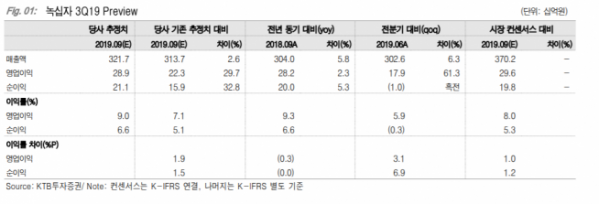

24일 KTB투자증권은 녹십자가 3분기 별도 매출액 3217억 원, 영업이익 289억 원을 기록할 것으로 전망했다. 이는 전년 대비 매출액은 6%, 영업이익은 2% 상승한 수치이며, 기존 추정치 대비 영업이익은 30% 상향됐다.

이혜린 KTB투자증권 연구원은 “내수 혈액·백신제제 사업부 원가율 개선 요인을 반영해 실적 추정치를 상향 조정했다”며 “혈액제제는 낮은 단가의 혈장원료 투입이, 백신제제는 4가 백신 ASP(평균판매단가) 개선에 따른 것으로 추정된다”고 말했다.

이 연구원은 “국가검정 계획에 따르면 올해 국내 독감 백신 출하량은 2467만 도즈로 지난해와 유사하지만 4가 백신 출하량은 지난해 1200만 도즈에서 올해 1042만 도즈로 감소하면서 경쟁이 완화됐다”며 “GSK 4가 독감백신 판권 이전 효과와 혈액제제 원가율 개선 요인을 반영해 4분기 별도 매출도 상향 조정했다”고 설명했다.

이 연구원은 녹십자가 4분기 별도기준 매출액 3166억 원, 영업이익 68억 원을 기록할 것으로 예상했다. 이는 전년 대비 매출액은 7%, 영업이익은 흑자전환된 수치다.

또 “주요 계열사인 녹십자웰빙이 10월 중순 상장 예정”이라며 “상장 후 시가 평가로 상향 가능하다”고도 말했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)