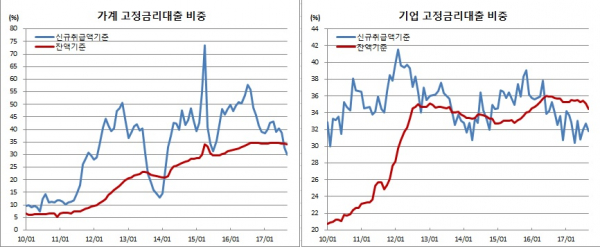

가계 신규 대출 중 열에 일곱은 변동금리인 것으로 나타났다. 시장금리가 상승하면서 예금과 대출금리가 오르는 상황이라는 점을 감안하면 불안감이 가중될 수밖에 없다. 정부는 그동안 가계대출의 질을 평가하면서 고정금리 대출 비중이 높아졌다는 점을 홍보해왔었다.

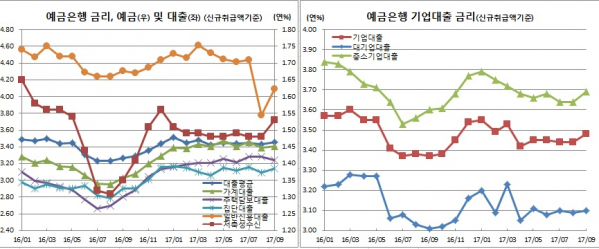

한편 예금과 대출금리가 전반적으로 오르는 상황에서 주택담보대출금리만 나홀로 떨어졌다. 은행 수익의 원천인 예대금리차는 2년7개월만에 최대치로 확대됐다.

잔액기준으로 보면 가계는 34.2%로 지난해 7월 34.1% 이후 1년2개월만에 가장 낮았다. 기업도 34.4%로 2015년 12월 34.1% 이후 1년9개월만에 최저치를 보였다. 이를 거꾸로 해석하면 그만큼 변동금리대출 비중이 확대된 것이다.

이와 관련해 최영엽 한은 금융통계팀 부국장은 “8·2 대책 등 당국의 부동산발 규제로 고정금리 비중이 높은 주담대 규모가 줄어들고 있기 때문”이라고 설명했다.

대출금리도 3bp 오른 3.46%를 보였다. 가계대출이 2bp 올라 3.41%를 기록했다. 일반신용대출은 직전달 경찰 대상 무궁화대출 이슈가 사라지면서 31bp 급등한 4.09%를 보였다. 전달에는 66bp 급락한 3.78%를 보이기도 했었다. 집단대출도 5bp 상승한 3.14%를 기록했다. 반면 주담대는 4bp 떨어진 3.24%였다.

최 부국장은 “시장금리 상승에 따른 금융당국의 지도 등으로 가산금리가 하락하면서 주담대 금리가 내렸다”며 “집단대출은 직전달 수도권을 중심으로 저리에 중도금대출을 취급한 효과가 사라지면서 원상복귀했다”고 설명했다.

기업대출은 4bp 오른 3.48%를 보였다. 대기업은 1bp 오른 3.10%를, 중소기업은 5bp 상승한 3.69%를 기록했다.

예대금리의 전반적인 상승세는 시장금리상승 요인도 있다. 실제 AAA등급 은행채 1년물은 같은기간 4bp 상승한 1.66%를 기록했다. 5년물도 1bp 오른 2.22%였다.

신인석 한은 금융통화위원회 위원이 지난달말 기자 오찬간담회에서 매파(긴축 옹호)적인 발언을 한데다 10월 금통위에서 이일형 위원이 기준금리 인상 의견을 내놓으면서 최근 시장금리가 급등세다. 이를 감안하면 향후 예대금리가 큰 폭으로 오를 가능성이 높다.

잔액기준으로는 총수신금리는 1bp 떨어진 1.12%를, 총대출금리는 1bp 오른 3.40%를 기록했다. 이에 따라 은행의 예대금리차는 2bp 벌어진 2.28%포인트로 2015년 2월 2.30%포인트 이후 2년7개월만에 최고치를 경신했다.

이밖에 비은행금융권에서는 상호저축은행 일반대출금리만 57bp 급락한 10.73%를 기록하며 나홀로 하락했다. 이 또한 정부 규제로 가계대출 취급비중이 축소된 때문이다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)