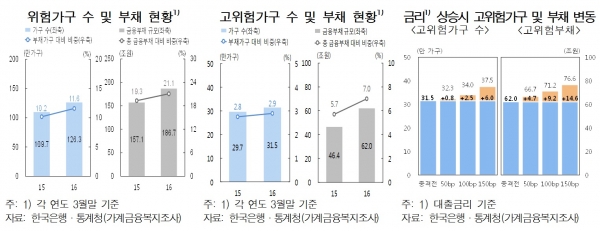

대출금리가 조금만 올라도 고위험가구의 증가폭은 기하급수적으로 확대되는 것으로 나타났다. 올 들어 미국 연준(Fed)의 금리인상이 계속되면서 대출금리가 상승하고 있다는 점에서 취약가구에 대한 대책마련이 시급한 셈이다.

고위험가구란 원리금 상환비율(DSR)이 40%를 넘어 원리금 상환부담이 크고, 자산평가액 대비 부채비율(DTA)이 100%를 넘어 부채상환능력도 취약한 가구를 말한다. 위험가구란 DSR과 DTA를 고려한 부실위험지수(HDRI)가 100을 초과하는 가구를 의미한다.

지난해 기준 고위험가구는 31만5000가구로 62조 원의 금융부채를 갖고 있는 것으로 분석됐다. 이는 부채가구 대비 각각 2.9%와 7.0%에 해당하는 수준이다. 위험가구는 126만3000가구로 부채가구의 11.6%를 차지했다. 이들의 금융부채 규모는 186조7000억 원으로 총 금융부채의 21.1%에 달했다.

한은 관계자는 “대출금리가 단기간에 큰 폭으로 상승할 경우 고위험가구 수 및 부채가 비교적 크게 늘어날 것으로 보인다”며 “가계부채의 취약성이 높아질 소지가 있다”고 전했다.

다만 전반적인 채무상환능력은 양호한 상태를 유지하고 있다고 봤다. 실제 올 3월말 현재 가계부채 규모는 1359조7000억 원에 달해 전년말(1342조5000억 원)보다 1.3% 증가했지만, 처분가능소득 대비 가계부채 비율은 153.3%로 지난해말대비 0.1%포인트 하락했기 때문이다.

아울러 금융자산대비 부채비율도 올 3월말 현재 45.8%로 예년(2010~2016년 평균 45.5%)치를 유지하고 있는 중이다. 은행 주택담보대출 중 고정금리·분할상환 대출 비중도 꾸준히 늘어 작년말 현재 각각 43.0%와 45.1% 달하고 있다. 잔존만기 10년을 초과하는 장기대출 비중도 3월말 52.3%에 이르렀다.

한은 관계자는 “전반적인 채무상환능력은 양호한 편”이라며 “가계부채의 질적 구조도 개선됐다”고 평가했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)