10일 금융투자업계와 건설업계에 따르면 현대건설은 지난 5일 5년만기 회사채 발행을 위한 수요예측에서 1000억원 모집에 1900억원이 모여 1.9대 1의 경쟁률을 기록했다.

현대건설은 이번 회사채 발행을 통해 조달한 자금으로 오는 9월 만기가 도래하는 회사채를 차환할 계획이다. 현대건설은 회사채 발행을 1500억원으로 증액하는 방안도 고민중이다. 이번에 만기가 돌아오는 회사채의 발행금리가 4.57%인 반면 현재 현대건설의 5년물 회사채 시가평가금리는 2%가 되지 않아 이자비용도 크게 줄일 수 있다.

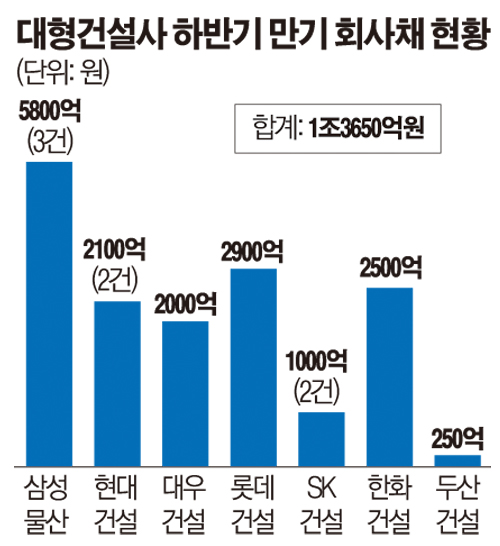

이번 현대건설의 회사채 발행이 흥행하면서 건설업계의 기대감도 커지고 있다. 그 동안 건설업에 대한 투자심리가 살아나지 않으면서 건설사들이 유동성 확보에 어려움을 겪어왔기 때문이다.

실제로 대림산업은 지난해 말 차환발행을 철회하고 사모사채를 발행해 유동화하는 방식으로 2200억원을 조달했고 롯데건설도 지난 2월 만기가 돌아온 2000억원 규모의 회사채를 현금상환했다. 3월에도 포스코건설과 대우건설이 만기를 맞은 회사채를 각각 현금상환하는 등 대형건설사들도 회사채 시장에서 철수하다시피 했다.

그 동안 대형 건설사들이 회사채 시장에서 인기를 끌지 못했던 것은 실적 불확실성이 컸기 때문이다. 최근까지 건설사들은 수백억원에서 수천억원씩 손실을 수시로 반영했다.

앞서 삼성물산이 3000억원 규모의 회사채 발행에 성공했지만 건설사로서의 매력보다는 ‘AA+’급 우량채로 삼성그룹 지배구조의 정점에 있다는 점이 투자자들의 관심을 끌었던 것으로 보는게 맞다.

관련 업계에서는 이번 현대건설의 회사채 수요예측은 성공이 지난해보다 건설사들에 대한 펀더멘털이 개선되고 있는 것으로 보고 있다. 때문에 건설사들의 해외 손실 프로젝트가 완료되는 추세에 있어 건설사 회사채에 대한 투자심리가 점차적으로 개선될 것으로 보고있다.

김형근 NH투자증권 연구원은 “하반기부터 주택매출 증가에 따른 이익증가 등 실적개선을 바탕으로 건설사 경영이 정상화 국면으로 진입할 것”이라며 “이로 인한 이익이 급증해 하반기 해외 ‘저가수주’ 현장의 일부 손실반영에도 영업이익이 개선되기 시작할 것”이라고 전망했다.

다만 전문가들은 삼성물산과 현대건설의 회사채 발행 성공이 건설업계 전반의 회사채 시장 개선으로 이어지는 것은 어려울 것이라고 내다봤다.

미청구공사 등 해외건설 손실 우려가 여전하고 현대건설과 삼성물산은 건설업계에서 신용도가 가장 높은 특수성이 있고 그룹사들의 후광도 무시할 수 없기 때문이다.

한 "현대건설의 회사채 발행 성공을 확대 해석하는 것은 무리가 있다"고 말했다.

건설사 IR담당 관계자는 “현대건설의 회사채 발행 성공을 확대해석 하는 것을 건설업계 투자심리 회복이라고 보는 것은 무리가 있다”면서 “어닝 쇼크가 사라지고 해외부실을 해결해야 회사채 시장에 더욱 자유롭게 발을 들일 수 있을 것”이라고 말했다.

![하루 시작부터 끝까지…변우석과 함께 보내는 하루! [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2102822.jpg)

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[컬처콕 플러스] “지드래곤까지 도왔는데”…베몬, K차트서 존재감 없는 이유](https://img.etoday.co.kr/crop/300/170/2102663.jpg)

![내년부터 배달앱 중개 수수료 2.0~7.8%로 '차등화' [포토]](https://img.etoday.co.kr/crop/300/190/2102947.jpg)