24일 산업은행은 오전 이사회를 열고 대우증권㈜과 산은자산운용㈜의 패키지 매각의 우선협상대상자로 미래에셋컨소시엄(미래에셋증권, 미래에셋자산운용)을 선정했다고 밝혔다.

산업은행 정책기획부문장 이대현 부행장은 “이번 우선협상대상자 선정은 매각가치 극대화, 조속한 매각, 국내 자본시장 발전 기여라는 3대 기본원칙과 국가계약법상 최고가 원칙하에, 산업은행내 금융전문가로 구성된 ‘금융자회사 매각추진위원회’ 의 투명하고 공정한 평가를 거쳐 최종 결정했다”고 말했다.

산은은 이번 선정이 금융개혁 차원에서 지난 2013년 8월 ’정책금융 역할 재정립 방안‘에 따른 산은보유 금융자회사 매각과 함께 지난 11월 발표한 ’정책금융 역할 강화 방안‘에 따른 비금융자회사 매각 시발점이 된다는 측면에서 의의가 있다고 평가했다.

이를 계기로 산은은 보유중인 비금융 자회사도 내년부터 ‘신속매각·시장가치 매각‘ 원칙에 따라 시장에 환원함으로써 회수→재투자의 정책자금 선순환 구조를 정착해 나갈 계획이다.

매각을 통해 확보된 재원은 예비중견·중견기업 성장 지원, 미래 성장동력산업 육성, 산업·기업 구조개선 지원 등 산은의 정책금융 역할 수행에 적극 활용한다.

이 부행장은 “이번 미래에셋컨소시엄의 우선협상대상자 선정이 국내 자산관리의 선두주자인 미래에셋과 정통 증권업의 사관학교인 대우증권의 결합을 통한 초대형 증권사의 출현으로 국내 증권산업 경쟁력 강화는 물론, 해외시장 개척 등 해외진출의 신호탄이 될 수 있기를 바란다”고 덧붙였다.

이날 우협 선정이 통지됨에 따라 향후 매각 예상 일정은, 미래에셋이 내년 1월4일까지 입찰가격의 5%를 입찰보증금으로 납부하면 1월중 주식매매계약을 체결한다. 이후 2월부터 우선협상대상장의 확인 실사를 진행하는 구조다.

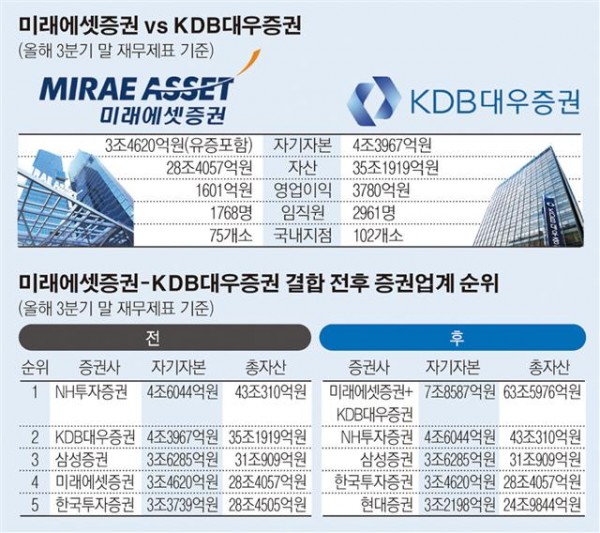

한편 미래에셋증권이 대우증권을 품에 안으면 명실공히 자기자본 8조원을 웃도는 한국형 초대형 투자은행(IB)으로 발돋움한다.

투자은행(IB)업계 한 관계자는 “최근 국내외 잇단 M&A딜들을 성사시킨 박 회장의 특유의 승부사적 기질과 인수하고자 하는 대상에 대한 명확한 투자 판단 등이 이번 인수전에서 가장 유리한 위치를 차지한 배경이 된 것 같다”고 전했다.

증시 전문가들도 박 회장의 2조4000억에 이르는 과감한 베팅은 대우증권의 자기자본 활용 능력을 높게 본 것으로 평가하고 있다. 업계에서는 미래에셋이 대우증권 인수를 발판으로 아시아 등 글로벌 시장에 본격적으로 진출할 것으로 내다보고 있다.

지난 9월 말 기준 대우증권의 자기자본은 4조4000억원 규모로, 업계 최고 수준이다. 오는 2016년부터 신NCR(영업용순자본비율) 적용에 따른 투자여력 확대와 기업금융 강화 등 우호적인 정부 정책도 자기자본이 상대적으로 큰 대우증권에 향후 호재로 작용할 것으로 예상된다.

이 때문에 업계에서는 이번 대우증권 인수를 발판으로 박 회장이 평소 지향하던 ‘아시아 최고 IB’의 꿈을 실현 할 수 있을지 관전 포인트로 꼽고 있다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)