삼성물산, 제일모직은 17일 서울 양재동 aT센터, 태평로 삼성생명빌딩에서 각각 임시 주주총회를 열어 양사의 합병안을 통과시켰다. 이로써 9월 1일 ‘의식주휴(衣食住休)’ 분야의 공룡기업인 뉴 삼성물산이 탄생한다. 제일모직이 기준주가에 따라 산출된 합병비율인 1대 0.35로 삼성물산을 합병하는 방식이다. 합병 이후의 사명은 ‘삼성물산’이다.

이날 주총에서 합병안이 의결되면서 남은 절차는 다음달 6일까지 진행되는 합병 반대 주주들의 주식매수청구권 행사다. 삼성물산과 제일모직의 주식매수청구권 행사액이 1조5000억원이 넘으면 합병은 무산된다. 그러나 삼성물산의 주가가 주식매수청구권 행사액(5만7234원)보다 높아 주주 입장에서 실익이 없는 만큼 행사액을 초과할 가능성은 희박하다.

뉴 삼성물산은 삼성그룹이 지난 2여동안 진행해온 사업구조 재편에 사실상 마침표를 찍은 것으로 해석된다.

삼성그룹은 이번 합병을 통해 ‘이재용 체제 강화’, ‘지배구조 단순화’, ‘사업 경쟁력 상승’의 세 마리 토끼를 잡았다.

뉴 삼성물산은 이재용 삼성전자 부회장의 지배력 강화에 결정적인 영향을 미칠 전망이다.

그동안 재계에서 거론됐던 이 부회장 승계의 맹점은 핵심 계열사인 삼성전자에 대한 지배력 강화다. 현재 이 부회장이 보유한 삼성전자 지분은 0.57%에 불과하다.

하지만 뉴 삼성물산이 탄생하면 상황이 달라진다. 이 부회장은 직접 보유한 지분 외에 합병회사(뉴 삼성물산)를 통해 삼성전자의 지배력을 지금보다 높일 수 있다. 금융 계열 지주회사 격인 삼성생명에 대한 영향력도 그대로 유지된다.

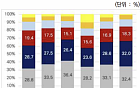

이 부회장의 지분은 합병 전 제일모직 23.2%에서 합병 후 삼성물산 16.5%로 줄어든다. 이부진 호텔신라 사장과 이서현 제일모직 패션 부문 사장의 지분도 합병 전 제일모직 7.8%에서 합병 후 삼성물산 5.5%로 바뀐다. 이건희 회장은 제일모직 3.4%, 삼성물산 1.4%에서 합병 후 삼성물산 2.9%로 변동된다. 합병 후 삼성물산의 오너 일가 지분 합계는 30.4%이다. 여전히 공정거래법상 내부거래의 규제 대상이 된다.

이 부회장은 통합 삼성물산의 최대주주로 삼성전자, 삼성생명에 대한 안정적인 지배력 확보가 가능하다. 삼성물산은 삼성전자 지분 4.06%를 보유하고 있다. 제일모직의 경우 삼성생명 지분 19.3%를 보유하고 있다. 삼성생명은 또 삼성전자 지분 7.21%를 갖고 있다.

뉴 삼성물산은 복잡하게 얽혀있는 삼성그룹의 지배구조를 단순화하는 효과도 있다. 현재 삼성그룹은 제일모직을 정점으로 ‘삼성생명→삼성전자→삼성물산·삼성전기·삼성SDI→제일모직’으로 연결되는 순환출자 고리를 갖고 있다. 하지만 제일모직과 삼성물산이 합병되면 ‘삼성물산→삼성생명·삼성전자’로 간단해진다.

삼성물산, 제일모직은 각각 운영해 온 건설 부문을 통합해 사업 경쟁력 제고 및 운영 시너지 창출이 가능해졌다. 상사 부문은 글로벌 운영 경험과 인프라를 활용해 패션·식음 사업의 해외진출을 가속화하고 새로운 사업 기회를 발굴할 수 있게 됐다. 더불어 삼성의 신수종 사업인 바이오 사업의 최대주주로 적극 참여할 수 있게 돼 안정성과 성장성을 동시에 추구할 수 있게 됐다. 뉴 삼성물산의 매출은 2014년 34조원에서 2020년 60조원으로 늘어날 전망이다.

한편, 삼성물산은 지난 5월 26일 제일모직과의 합병을 발표한 후 7.12%의 지분을 보유한 미국계 헤지펀드인 엘리엇 매니지먼트 반기를 들면서 순탄치 않은 길을 걸어왔다. 엘리엇은 소송전, 여론전을 앞세운 전형적인 벌처펀드 성향을 드러내며 삼성물산을 압박했다. 결국 이번 임시 주총에서 표 대결까지 이어지게 됐다.

![오늘부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![LG전자 ‘아웃도어 2종 세트’와 함께 떠난 가을 캠핑…스탠바이미고‧엑스붐고 [써보니]](https://img.etoday.co.kr/crop/140/88/2096472.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2096654.jpg)

![비트코인 4%대 하락... 7만달러선 붕괴 [포토]](https://img.etoday.co.kr/crop/300/190/2096694.jpg)