신한투자증권은 삼양식품에 대해 내년에 해외 모멘텀이 더욱 확대될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 동종업계 밸류에이션 하락을 반영해 기존 76만 원에서 72만 원으로 하향 조정했다. 전 거래일 기준 종가는 54만5000원이다.

16일 조상훈 신한투자증권 연구원은 “수출 실적 호조로 상반기 주가는 210% 상승했으나, 여전히 업사이드는 충분하다는 판단”이라며 “내년 5월말 밀양 2공장 완공 후 본격적인 주가 상승이 가능할 것”이라고 했다.

조 연구원은 “올해 2분기 매출과 영업이익은 각각 4244억 원, 895억 원을 기록했다”며 “컨센서스를 10% 상회했다”고 했다.

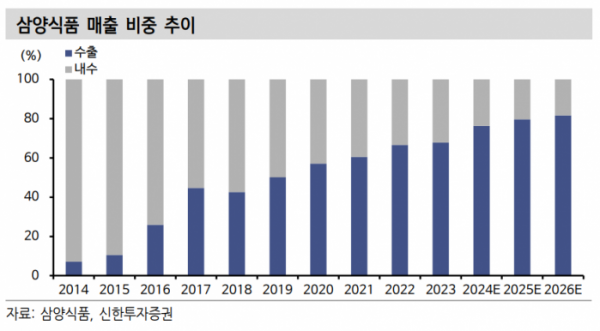

그는 “1분기에 이어 수출 판매량 증가, 지역 믹스, 투입 원가 개선의 3박자가 고루 맞아떨어져 높아진 시장 기대치를 충족했다”며 “수출 매출은 74.9%, 수출 비중은 78%로, 1분기에 이어 양호한 모습을 시현했다”고 했다.

또 그는 “미국은 지난해부터 코스트코, 월마트 등 주요 유통 채널 입점률을 높이는 추세로, 현재 입점율 은 각각 50% 후반, 90% 초반 수준”이라며 “내수 매출은 13% 감소했다”고 했다.

조 연구원은 “밀양 공장 가동률 상승에 힘입은 매출총이익률 개선이 고무적”이라며 “단가가 높은 미국, 유럽 중심으로의 매출 증가가 지속되며 지역 믹스도 개선됐다”고 했다.

다만 그는 “판관비도 크게 증가했다”며 “해외 사업 확장 과정에서 인건비, 물류비, 광고선전비가 증가한 영향”이라고 했다.

이어 “최근 주가 조정으로 밸류에이션 부담은 많이 완화했다”며 “해외 모멘텀 확대 구간의 초입으로 높은 성장성이 한동안 지속된다는 점을 고려할 필요가 있다”고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[오늘의 핫이슈] 일본, 9월 경상수지 발표](https://img.etoday.co.kr/crop/85/60/2100201.jpg)

![[글로벌 증시요약] 뉴욕증시, 트럼프 랠리에 사상 최고치 기록](https://img.etoday.co.kr/crop/85/60/2100199.jpg)

![[오늘의 IR] KB금융, Global Investors Conference 2024 참가](https://img.etoday.co.kr/crop/85/60/2100197.jpg)

![[환율전망] “위안화 동조 영향…1400원 진입 테스트 예상”](https://img.etoday.co.kr/crop/85/60/2100188.jpg)

![[오늘의 증시일정] 케어젠·센서뷰 등](https://img.etoday.co.kr/crop/85/60/2100189.jpg)

![[찐코노미] 북미 시장 '이것' 쇼티지 심각해질 것…2차전지 톱픽은?](https://img.etoday.co.kr/crop/300/170/2098934.jpg)

!['막말논란' 임현택 의협회장 탄핵 표결 [포토]](https://img.etoday.co.kr/crop/300/190/2100052.jpg)