“영업 구역 규제 풀어 대출 지역 다변화”

M&A된 저축은행에는 내부통제 강화 병행

20일 박준태 한국금융연구원 연구위원은 최근 ‘저축은행 M&A 활성화 방안에 관한 소고’에서 “상대적으로 부진한 지방경제, 비대면 금융 증가 등의 경영환경 변화를 고려해 저축은행 영업 구역 규제를 재검토하는 방안을 고려할 수 있다”고 밝혔다.

지난해 7월 금융위원회는 인수·합병을 통해 저축은행의 경쟁력을 강화하기 위해 ‘대주주변경 · 합병 등 인가기준’ 개정안을 발표했다. 이에 따라 비수도권 저축은행은 영업구역이 확대되는 인수·합병을 허용해 동일 대주주가 최대 4개 저축은행까지 소유·지배할 수 있게 됐다.

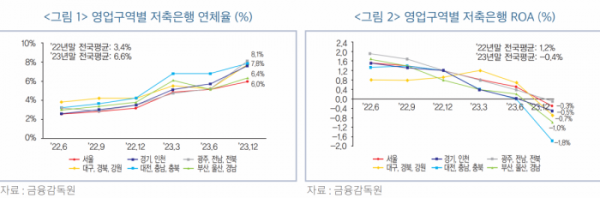

그러나 비수도권 저축은행의 연체율이 상대적으로 높고 수익성은 낮은 등 영업환경이 열위에 있어 매각대상 저축은행의 인수자가 나타나지 않고 있다. 지난해 말 저축은행 연체율은 6.6%로 전년 말 대비 3.2%포인트(p) 올랐다. 서울 소재 저축은행의 연체율은 6.0%로 전국 평균치를 밑돌았다. 반면, 비수도권 저축은행의 연체율은 7.3%로 더 빠르게 상승했다.

박 연구위원은 4개 권역으로 구분되는 비수도권 영업 구역 일부를 통합해 광역화하는 방안을 제안했다. 현재 저축은행은 관련 법 및 시행령에 따라 수도권은 총신용공여액의 50%, 비수도권은 40% 이상을 영업 구역 내에서 공급해야 한다.

그는 “비대면 금융의 비중이 늘어나는 환경 변화를 고려해 비대면 개인대출에 한해 총신용공여액 계산에서 제외하는 방안도 고려할 수 있다”면서 “이를 통해 비수도권 저축은행은 대출 지역을 다변화할 수 있어 저축은행 간 M&A 인센티브를 높이고 M&A 활성화에 기여할 수 있을 것”이라고 분석했다.

지역 금융기관 역할을 강화하기 위해 정책서민금융상품을 취급할 경우 인센티브를 부여해 수도권 쏠림을 완화할 수 있다고 제언했다. 박 연구위원은 “지역 서민금융기관으로서 저축은행의 역할을 강화하기 위해 민간중금리 대출 취급 시 인센티브를 제공하고 있다”면서 “정책서민금융상품 취급 시에도 인센티브를 제공한다면 서민층 고객과의 접점을 넓히고 관계형 금융을 통해 저축은행의 경쟁력 향상을 위한 기회를 제공할 수 있을 것”이라고 내다봤다.

다만, M&A로 자산 규모가 확대된 저축은행은 부실 발생 시 시장에 미치는 영향력이 커지는 만큼 내부통제 강화도 병행해야 한다.

박 연구위원은 “피인수 저축은행의 대주주가 법인일 때 법인의 모회사 지분을 인수해 대주주 변경 승인 자격심사를 피하는 우회 인수 방지 방안도 필요하다”며 “대주주의 부적격 사유가 발생하면 적기 대응이 어려운 적격성 유지 요건 심사제도의 한계를 보완하기 위해 대주주 적격성 유지 수시 심사제도 도입을 재검토할 필요가 있다”고 강조했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)