9일 오태록 한국금융연구원 연구위원은 ‘책무구조도 도입의 의의 및 향후과제’ 보고서를 통해 “내부통제에 있어 운영위험 인식의 중요성은 이미 관련 문헌과 해외 감독당국에서 강조돼 왔다”며 이같이 밝혔다.

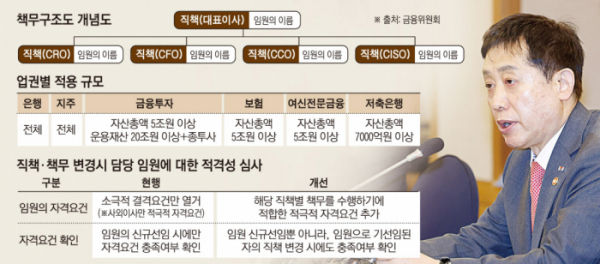

금융사의 내부통제 책임 강화를 위해 임원의 책무구조도 도입을 주요 골자로 한 금융사의 지배구조에 관한 법률(이하 지배구조법) 개정안은 다음달부터 시행된다.

이에 따라 금융사는 임원 직책별로 책무, 책무의 구체적인 내용을 기술한 문서(책무기술서)와 임원의 직책별 책무를 도식화한 문서(책무체계도)를 금융당국에 제출해야 한다.

오 연구위원은 “사고 유형별 위험요인의 세부적 인식은 책무배분의 논거를 금융기관이 각자의 특성에 맞게 스스로 확립해 나가는 토대가 될 수 있다”면서 “최근에는 금융상품 판매에 회사간 제휴와 협업이 더욱 보편화되고 있어 분업형태 등에 따라 위험요인별로 책임소재를 명확히 구분하는 데에도 활용할 수 있다”고 강조했다.

다만, 위험요인의 다양성은 고려하면서도 사고에 따른 책무 배분은 소수 임원으로 제한할 필요가 있다고 오 연구위원은 설명했다. 책무 배분이 너무 파편화되면 다시 임원의 책임의식이 줄어들고 사고 발생 시 사실상 모든 임원진에 책임을 묻게 되면서 금융기관과 당국의 규명 부담이 커지기 때문이다.

오 연구위원은 “감독당국은 앞으로 제출될 책무구조도를 통해 금융기관이 운영위험요인을 어느 정도로 구체적으로 인식하고 있는지를 살펴보고 책무 기술 및 배분의 적절성을 평가해야 한다”고 조언했다.

또한, 이사 등 CEO의 총괄 관리 의무를 더욱 명확히 제시해야 한다고 주장했다. 그는 “CEO가 책임져야 할 시스템적 실패의 의미를 인식된 위험요인을 바탕으로 최대한 분명히 정의하고, 이해상충 등으로 인해 임원 간 정보공유나 협력이 어려울 수 있는 영역을 중심으로 CEO의 관리책무를 더욱 구체화해 나갈 필요가 있다”고 했다.

책무 기술의 구체성에 대한 적정 수준 도출도 필요하다. 책무 기술이 너무 단순화되면 사실상 책무가 선언적 성격에 그칠 수 있어 책무 구조도 도입 취지가 퇴색되고 유사시 책임을 명확히 묻기 어려운 기존의 한계가 다시 나타날 수 있다고 지적했다.

그는 “책무구조 외에도 각종 사고 발생을 상정한 시나리오 분석 등 금융기관의 운영위험 식별의 구체성 및 관리 여부를 판단할 만한 방안이 함께 모색돼야 한다”고 덧붙였다.

그러면서 책무구조도 도입이 제재보다 ‘예방’에 방점을 두기 위해서는 전사적 내부통제 비용을 가늠하고 이를 토대로 기관별로 갖춰야 할 내부통제의 합리적 수준을 판단해 나갈 필요가 있다고 밝혔다.

오 연구위원은 “전사적 내부통제 비용 파악은 사고 발생 시 임원의 제재 및 인센티브의 근거를 마련하는 데에도 도움이 될 것”이라면서 “원칙중심 규제 아래 내부통제 기준, 이행 여부의 적정성과 합리성 등에 대한 법적 해석 모호성을 줄여나가는 방향으로도 책무구조도 활용범위를 확장할 필요가 있다”고 말했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)