IBK투자증권은 22일 이마트에 대해 4분기 실적이 부진할 것으로 예상된다며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 8만 원에서 7만 원으로 하향조정했다.

남성현 IBK투자증권 연구원은 “시장의 예상과 달리 적자전환 가능성이 높은 것으로 판단하며, 실적의 주요 원인이 개선되기에는 다소 시간이 걸릴 전망”이라고 분석했다.

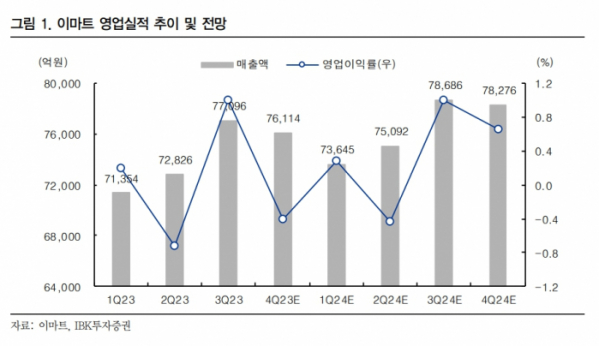

그러면서 “4분기 연결기준 매출액은 7조6114억 원, 영업손실 310억 원으로 추정한다”고 덧붙였다.

남 연구원은 “부정적 실적을 예상하는 근거는 오프라인 기저와 PP센터 물량 축소에 따라 할인점 기존점 성장률을 -2.0%로 추정하고, 온라인 점유율 확대 전략에 따른 슥닥컴 적자폭 확대와 SCK 영업실적 개선이 예상보다 더디다”고 분석했다.

또 남 연구원은 “신세계건설 프로젝트 파이낸싱(PF) 부실화 우려에 따른 충당금 설정이 예상된다”며 “신세계건설 PF 충당금 설정은 본업의 확장에도 영향을 미칠 가능성이 높다”고 진단했다.

이어 “자구책을 마련할 경우 최악의 구간은 면할 수 있지만, 연결부채 증가에 따른 신용 등급 하락과 금융비용 증가, 할인점 오프라인 출점을 재개하겠다는 전략이 지연되면서 성장성 확보를 위한 투자가 보류될 가능성이 높다”고 평가했다.

남 연구원은 “사업구조가 현재 소비 시장을 따라가지 못하고 있는 것으로 판단됨으로 선택과 집중을 통한 생존에 대한 고찰이 필요하다”며 “비주력 사업부문에 대한 과감한 결단이 필요하다”고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] LK삼양, '일론 머스크' 스페이스X 위성에 별추적기 탑재예정 부각 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[특징주] 이수페타시스, 5500억 유상증자에 21% 넘게 급락](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)