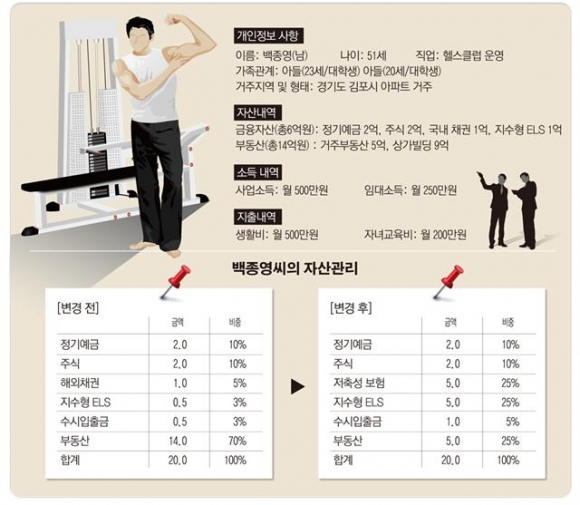

의뢰인의 경우 상가에서 발생하는 임대소득은 현재 시가 대비 연 3.3% 수준으로 시중금리형 예금과 비슷하나 사후 발생하는 세금, 유지비 등과 관리 노력 등을 비용으로 환산하면 실질적으로 2%대에 불과한 수준이다. 따라서 상가를 매각한 후 적절한 금융상품에 투자하는 것이 필요하다. 금융자산에 투자할 때 몇 가지 사항을 주의하면 효과적인 투자를 할 수 있다. 먼저 은퇴시기가 얼마 남지 않았다면 원금 손실을 만회할 수 있는 시간적 여유가 없다는 점을 고려해야 한다. 따라서 손실 위험이 작은 금리형 상품이나 원금 손실 위험을 줄인 구조화 상품(ELS, ELB)을 선택하는 것이 효과적이다.

ELS는 기초자산 가격이 하락하더라도 구조에 따라 수익을 받거나 손실을 줄일 수 있다. 시장에서 가장 일반적인 스텝다운형 ELS에 투자할 때는 상대적으로 변동성이 작은 주가지수를 기초자산으로 사용하는 지수형 ELS에 투자하는 것이 좋다. 안전성을 높였지만 ELS는 여전히 손실 가능성이 있는 상품인 반면에 ELB는 원금 보존을 추구하는 상품이다. 대신 ELS에 비해 수익률이 낮은 편으로 목표수익률에 맞춰 상품을 선택하는 것이 필요하다.

또 은퇴 이후에는 정기적 현금 흐름을 갖는 것이 중요하다. 100세 시대에 발맞춰 시장에서는 이미 다양한 형태의 월지급 상품을 찾아볼 수 있다. 펀드, ELS도 월지급형 상품에 투자할 수 있으며, 저축보험과 같은 금리형 상품에 투자해 연금으로 전환하는 방법도 활용 가능하다.

장기화된 저금리 기조로 인해 원하는 만큼의 현금 흐름을 만들 수 없다면 시중금리보다 높은 수익을 정기적으로 받을 수 있는 인컴형 상품에 자산의 일부를 투자하는 것도 괜찮은 방법이다. 최근 미국의 셰일가스 개발과 맞물려 관심이 높아지고 있는 MLP펀드도 인컴형 상품의 일종으로 높은 수익을 기대할 수 있다.

마지막으로 비과세나 분리과세 상품에 투자해 실질 수익률을 높이는 것도 잊지 말아야 한다. 거듭된 세법 개정으로 절세 혜택이 있는 상품이 점점 줄어들고 있는 상황이지만 여전히 효과적인 절세상품들이 시장에 남아 있다. 저축보험은 대표적 비과세 상품이며, 인플레이션에 연동된 원금 상승분이 비과세되는 물가연동국채, 분리과세 혜택이 있는 장기채 등이 있고 변액보험을 활용해 펀드, ELS도 비과세로 투자하는 것이 가능하다.

![다 상술인건 알지만…"OO데이 그냥 넘어가긴 아쉬워" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2102336.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![[종합] 삼성생명 "주식·금리 리스크에도 자본건전성 이상 無"](https://img.etoday.co.kr/crop/85/60/2076707.jpg)

![[특징주] 석유·화학株, 글로벌 경기 둔화 우려로 인한 유가 약세 전망에↓](https://img.etoday.co.kr/crop/85/60/2102698.jpg)

![[특징주] 에스와이스틸텍, 1055조 원 규모 우크라이나 재건 사업 기업 모집 소식에 강세](https://img.etoday.co.kr/crop/85/60/2102183.jpg)

![[특징주] 국내 희토류 관련주, 미-중 반도체 패권 기술 경쟁에 급등](https://img.etoday.co.kr/crop/85/60/2102630.jpg)

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/300/170/2102661.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)