NHㆍ우리ㆍ하나는 6조원 대

영끌 수요, 기업대출 크게 늘어

은행들 이자장사 비판도 커

5대 금융그룹이 올해 3분기까지 이자로 벌어들인 수익이 38조 원에 육박한 것으로 나타났다. 매 분기 역대 최대 순익 성적표를 내놓을 수 있었던 배경으로 이자이익이 꼽히고 있는 가운데 3분기에도 12조5000억 원을 거둬들였다. 영끌(영혼까지 끌어모아 대출)과 자금난 등으로 가계·기업대출이 불어나면서 전체 이자이익 성장을 이끌었다. 특히 금융당국의 가계대출 총량 관리 압박이 오히려 대출금리 인상을 부추기면서 예대마진을 늘리는 기폭제가 됐다.

29일 금융권에 따르면 5대 금융(KB·신한·하나·우리·NH농협)의 3분기 누적 순이익은 16조5805억 원으로 집계됐다. 지난해 같은 기간(15조6559억 원)에 비해 5.91% 늘어난 규모로 사상 최대치를 갈아치웠다.

지주사별 순이익은 △KB금융 4조3953억 원으로 올해 ‘5조 클럽’ 달성이 확실시되고 있고 △신한 3조9856억 원 △하나 3조2254억 원 △우리 2조6591억 원 △NH농협 2조3151억 원 순이다.

이 가운데 KB·하나·NH농협이 역대 최대 실적을 기록했고, 신한금융도 일회성 비용을 뺀 경상기준으로는 분기 기준 최대 순이익을 달성했다. 우리금융은 3분기 만에 지난해 연간 실적(2조5063억 원)을 초과 달성하며 ‘연간 순익 3조 원’ 달성을 눈앞에 뒀다.

역대급 실적을 이어갈 수 있었던 것은 비은행 계열사의 약진과 함께 은행의 안정적인 이자이익의 영향이 컸다. 시장금리가 하락하면서 순이자마진(NIM)은 낮아졌지만 대출자산 증가가 NIM 하락을 상쇄했다. 당국의 가계대출 억제 압박 기조에 은행들이 기본금리에 붙는 가산금리를 줄줄이 올리는 등 대출금리를 인상했지만 오히려 영끌 수요가 급증하면서 대출자산이 불어나면서 예대금리차가 벌어졌기 때문이다. 은행들이 ‘이자장사’를 통해 역대급 축포를 쐈다는 비판이 나오는 배경이다.

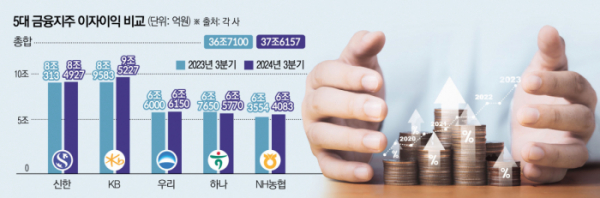

실제 은행을 중심으로 한 이자이익은 급증했다. 이들 5대금융의 3분기 누적 이자이익 총합은 37조6157억 원으로 전년 같은 기간 36조7100억 원보다 9057억 원이나 증가했다.

KB금융의 경우 3분기까지 9조5227억 원을 이자로 벌어들이며 전년 동기(8조9583억 원) 대비 6.3% 늘었다. 신한금융은 8조313억 원에서 8조4927억 원으로 4614억 원(5.75%) 증가했고 NH농협은 6조4083억 원으로 0.8%, 우리금융도 6조6150억 원으로 0.23% 각각 확대됐다. 반면 하나금융은 전년 동기(6조7650억 원) 대비 2.78% 감소한 6조5770억 원을 기록했다.

이자 수익 뿐만 아니라 비이자이익도 개선됐다. 5대 금융의 비이자이익은 11조5261억 원으로 전년 동기 대비 8.65% 증가했다.

KB금융은 KB증권, KB손해보험, KB국민카드 등이 고루 선방했다. 신한금융 역시 신한카드, 신한라이프 등이 실적 개선에 성공했고, 하나금융의 비이자이익은 전년 동기 대비 6.4% 증가하는 등 시장 기대치를 상회하는 실적을 보였다.

비은행계열이 약하다는 지적을 받아온 우리금융 역시 이자이익이 전년 수준을 유지한 가운데 비이자이익이 1조3781억 원을 달성하며 전년 대비 53.1% 성장한 모습을 보였다. NH농협금융은 NH농협생명, NH농협손보, NH캐피탈 등이 호실적을 이어갔다.

일각에서는 건전성에 대한 우려도 제기됐다. 5대 금융의 올 3분기 평균 NPL비율은 0.64%로 전년 동기(0.47%) 대비 0.17%포인트(p) 올랐다.

연내 추가적인 기준금리 인하 전망이 나오는 가운데 금융그룹이 건전성 개선에 힘써야 한다는 목소리가 나온다.

한 금융권 관계자는 “대출이 늘며 부실채권이 증가하고 있지만 현재까지는 충분히 관리 가능한 수준”이라며 “연체율 상승세가 나타나고 있어 잔액 추이를 모니터링해가며 건전성 지표 관리에 나설 것”이라고 말했다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[특징주] 에이럭스, 코스닥 상장 첫날 27%대 급락](https://img.etoday.co.kr/crop/85/60/2096354.jpg)

![[채권뷰] 한수원, 1481억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2096345.jpg)

![[채권뷰] KB금융, 4000억 규모 회사채 발행](https://img.etoday.co.kr/crop/85/60/2096338.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)