NH투자증권은 27일 LG화학에 대해 ‘3분기 실적 우상향 기회가 높아졌다’며 ‘매수’를 추천했다. 목표주가는 6만6000원을 유지했다.

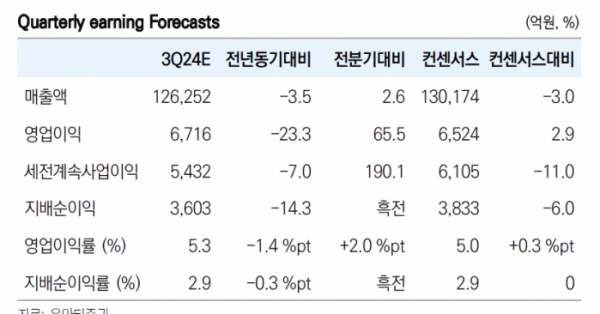

황규원 유안타증권 연구원은 “2024년 3분기 예상 실적은 ‘매출액 12조6000억 원, 영업이익 6716억 원, 지배주주 순이익 3603억 원 등”이라며 “영업이익은 2023년 4분기 2474억 원을 바닥 확인 후, 2024년 1분기 2646억 원, 2분기 4059억 원에 이어 3개 분기 연속 증익 흐름이 예상된다”고 전했다.

화학 부문은 소폭 흑자로 횡보하는 가운데, 양극재와 배터리 부문 이익 회복이 빠를 거란 예측이다. 3분기 배터리 관련 이익 회복이 뚜렷할 것으로 내다봤다.

황 연구원은 “첨단소재 영업이익 예상치는 2019억 원으로 정상으로 개선될 전망”이라며 “양극재 부문 영업이익률이 9 ~10%까지 회복될 것으로 보인다. 양극재 판매가격이 반등하면서 고가 원재료 투입에 따른 부담이 해소되기 때문”이라고 설명했다.

주가는 너무 과도하게 빠졌다고 봤다. 글로벌 전기차용 배터리 과잉공급에 따른 경쟁 심화, 영업 현금 부족에 따른 재무 부담 증가 등이 과도하게 주가에 반영됐다는 분석이다.

황 연구원은 “상황이 바뀌고 있다. LG그룹 계열사 판매 비중 확대로 양극재 수익 회복이 빨라지고 있다”며 “LG화학 자체의 자본적지출(Capex) 하향 조정을 통해 재무부담을 낮추기 시작했다”고 강조했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)