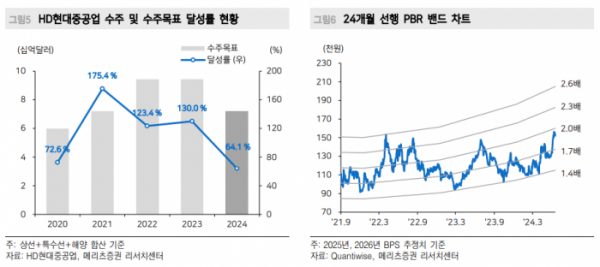

메리츠증권은 HD현대중공업에 대해 투자의견은 ‘매수’ 유지, 목표주가는 기존 17만5000원에서 20만 원으로 상향 조정했다. 전 거래일 기준 종가는 14만8800원이다.

8일 배기연 메리츠증권 연구원은 “2분기 추정치의 경우, 매출액은 3조4766억 원이고 전년 동기 대비 13.5%, 전 분기 대비 16.4% 성장한다고 추정한다”며 “영업이익은 1810억 원이며 전년 동기 대비 164.1%, 전 분기 대비 751.2%의 급증을 예상한다”고 했다.

배 연구원은 “영업이익률은 5.2%이며 전년 동기 대비 3.0%포인트(p), 전분기대비 4.5%p의 개선을 기대한다”며 “우호적인 원‧달러 환율 상황과 건조선가지표의 상승세 유지로 실적 성장을 이어가고 있다”고 했다.

배 연구원은 “해양‧플랜트 사업부의 2분기 영업적자는 205억 원으로 추정하며, 1분기 충당금 발생으로 776억 원의 영업적자를 기록했던 상황보다는 나아진다”며 “흑자전환의 시기는 내년 3분기로 예상한다”고 했다.

그는 “적자의 원인이 물량 축소에 따른 고정비 부담이기 때문에 주요 해양 공사들의 공정 스케쥴 저점인 올해 말 이후 회복을 예상한다”며 “중대 재해가 발생했던 쉐난도 원유생산설비(FPS) 공사에 대한 선주사와의 협의는 진행 중이며, 올해 내 인도가 가능할 경우 기 설정한 충당금의 일부 환입도 기대한다”고 했다.

또 그는 “2026년 자기자본이익률(ROE) 18.4%, 주당순자산가치(BPS) 8만7385원을 감안해 적정주가를 상향 조정한다”며 “수주산업이며 리드타임이 긴 특성상 2026년의 실적을 기반으로 적정주가를 산정한다”고 했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)