하나증권은 27일 KT에 대해 정부의 ‘기업 밸류업 프로그램’ 발표를 계기로 주가는 큰 폭으로 올랐지만 펀더멜털 개선이 없었다며 목표주가(3만3000원)와 투자의견(‘중립’)을 모두 유지했다.

김홍식 하나증권 연구원은 “기업 실적과 주주가치 증대와 관련해 어떤 긍정적 변화도 감지되고 있지 않지만 국내 주식 시장에서 저 주가순자산비율(PBR( 돌풍에 의해 주가는 큰 폭으로 상승했다”며 “PBR이 0.6배로 낮지만 자기자본이익률(ROE)이 5%로 낮고 기대배당수익률이 5.1%에 불과해 국내외 통신사와 비교할 때 밸류에이션상 매력도가 낮다”고 분석했다.

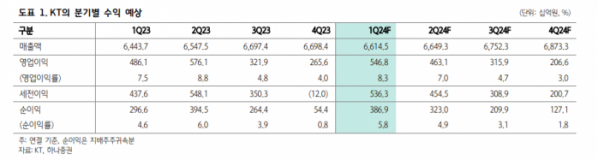

이어 “2022년 이후 유지된 KT 총 배당금은 2024~2025년에도 5000억 원 수준을 유지할 가능성이 크고, 대규모 자사주 매입은 현실적으로 어렵다”며 “지난해 자본적지출(CAPEX)이 감소했지만 내년에는 CAPEX가 증가 반전할 것이며, 이동전화 매출액 정체와 인건비·제반 경비 상승으로 2023~2025년 이익 감소 추세가 나타날 것”이라고 설명했다.

김 연구원은 “과거 KT 기대배당수익률이 5% 미만이었던 경우는 아이폰 도입 당시와 LTE 도입 당시밖에 없었다는 점에서 과도하게 주가가 올랐다는 판단”이라며 “5G 보급률, 이동통신(MNO) 가입자 추이, 신사업 성과, 자회사 기업공개(IPO) 추진 상황 등을 종합해 볼 때 KT 성장 기대감이 높다고 볼 순 없을 것”이라고 지적했다.

그러면서 “주가가 상승해야 장기 투자 수익이 만족스러울 수 있는데, 이미 외국인 지분율이 45%에 달해 추가 매수 가능 지분율이 4%에 불과한 상황”이라며 “냉정히 평가하면 현재 KT 상승은 인식의 전환에서 비롯된 상승이 아닌 일시적 수급에 의한 테마 성격의 주가 상승에 불과하다”고 덧붙였다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)