흥국증권이 신세계에 대해 주주환원 정책과 신성장 동력 확보 등 주가 재평가를 위한 노력이 필요하다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 28만 원에서 25만 원으로 하향 조정했다. 전 거래일 기준 종가는 17만5600원이다.

18일 박종렬 흥국증권 연구원은 “그동안 백화점 위주의 성장세와는 달리 백화점 영업이익 정체에도 불구하고 면세점 실적 개선으로 연결 영업이익의 증익추세는 당분간 지속될 전망”이라며 “실적 부진에 따른 영향은 이미 주가에 상당 부분 반영된 것으로 보이며, 향후 적극적인 주주환원 정책과 함께 신성장 동력 확보 노력 등이 추가된다면 주가 재평가도 가능할 것”이라고 했다.

박 연구원은 “4분기 연결기준 총매출액은 2조9700억 원, 영업이익 1728억 원으로 전 분기의 부진을 만회할 전망”이라며 “백화점 법인들의 영업이익 감익과 신세계인터내셔날 부진에도 불구하고, 면세점의 흑자전환에 따른 결과”라고 했다.

그는 “팬데믹 기간 동안 양호했던 백화점과 패션 업황도 부동산 경기 침체와 함께 해외여행 수요 증가에 따른 부정적인 영향에서 자유로울 수는 없었을 것”이라며 “백화점은 지난해 높은 기저효과가 부담으로 작용했고, 면세점은 면세 할인 구조 변경에 따른 외형 감소가 지속된다”고 했다.

이어 “올해 연간 총매출액은 10조9000억 원, 영업이익은 6066억 원으로 수정 전망한다”고 덧붙였다.

박 연구원은 “그동안의 흐름과는 달리 백화점 법인들의 실적 둔화에도 불구하고 면세점 부문의 실적 개선으로 올해 4분기부터 시작된 영업이익의 증익은 내년에도 지속 가능할 전망”이라며 “내년 연간 연결기준 총매출액은 11조2000억 원, 영업이익은 6496억 원으로 비교적 견조한 실적이 가능할 것”이라고 했다.

그는 “백화점 부문과 신세계인터내셔날의 감익에도 불구하고 신세계DF(증익)와 신세계까사(흑전)로 실적 모멘텀의 반전이 가능할 것”이라며 “센트럴시티, 라이브 쇼핑 등도 실적 개선 가능할 것”이라고 했다.

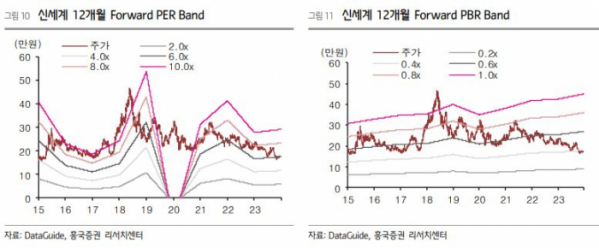

그는 “최근 주가 하락으로 12개월 선행 기준 주가수익비율(PER), 주가순자산비율(PBR)은 각각 6.0배, 0.4배 수준으로 밸류에이션 매력은 높아졌다”며 “현재의 낮은 배당수익률을 크게 제고시킬 필요가 있다”고 했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)