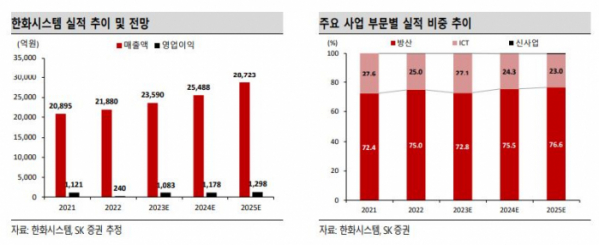

SK증권이 한화시스템에 대해 방산 사업 부문의 약진으로 내년에도 호실적을 기록할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 2만 원에서 2만2000원으로 상향 조정했다. 전 거래일 기준 종가는 1만5150원이다.

28일 나승두 SK증권 연구원은 “탄탄한 캡티브(Captive) 시장을 바탕으로 하는 정보통신기술(ICT) 토대 위에 방산의 성장성이 더해지고 있다”며 “방산 사업 부문의 약진과 함께 분기별 호실적을 기록한 올해의 흐름은 내년에도 지속적으로 확인할 수 있을 전망”이라고 했다.

나 연구원은 “우리나라 방산 물자 수출 확대에 따른 영향이 본격적으로 반영되기 시작했기 때문”이라며 “가장 대표적인 부문이 바로 천궁-Ⅱ 다기능레이다(MFR), 자주포 사격통제장치 등”이라고 했다.

그는 “폴란드 2차 계약을 비롯해 우리나라 방산물자 수출이 확대될수록 한화시스템이 기여하는 부분도 함께 커질 수밖에 없다”며 “국내 실전 배치를 위한 K-2 전차 4차 양산 계획이 수립되면서 국산화 비중을 높이고자 하는 움직임이 나타나는 것도 긍정적”이라고 했다.

나 연구원은 “북한이 발사한 위성 하나에 전 세계가 집중하는 것처럼, 우주 영역의 개척은 매우 중요한 당면과제”라며 “한화시스템은 자체 제작한 초소형 합성개구레이더(SAR) 위성을 연내 발사할 예정이며, 이 과정에서 우리나라는 SAR 위성 활용도 제고와 고체 발사체 가능성 등 다양한 연구 결과를 얻게 될 것”이라고 했다.

그는 “한화시스템이 일찍이 투자한 유텔셋 원웹과의 협력도 더욱 강화될 전망”이라며 “저궤도 위성 통신망의 확보는 음영 지역에서의 통신 가능성만으로도 가치가 있지만, 전자전(電子戰) 성능을 대폭 향상시킬 수 있는 요인이기도 해 사업 간 시너지, 그룹 계열사 간의 시너지가 기대된다”고 했다.

그러면서 “내년에도 신사업 부문에서의 영업적자는 지속하겠지만, 방산 부문의 수출과 ICT 계열사 프로젝트 확대 등으로 충분히 보완하며 성장 추세를 이어갈 것”이라며 “오히려 미래 방산 선두 주자로서의 가치 재평가가 필요하다는 판단”이라고 덧붙였다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] LK삼양, '일론 머스크' 스페이스X 위성에 별추적기 탑재예정 부각 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[특징주] 이수페타시스, 5500억 유상증자에 21% 넘게 급락](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)