하나증권은 24일 LG화학에 대해 고려아연과의 협력 강화는 양극재 수익성 확보를 위한 포석이라며 투자의견 ‘매수’, 목표주가 85만 원을 유지했다.

전날 LG화학은 고려아연과 미국 IRA 법안 충족을 위한 원재료 발굴 등과 관련한 포괄적 사업 협력 MOU를 체결했다. 또 전략적 파트너십 구축을 위해 2576억 원 규모의 자사주를 맞교환 하기로 했다.

윤재성 하나증권 연구원은 “LG화학 중국 양극재 법인의 높은 수익성에서 관찰되는 것처럼 양극재의 수익성은 절대적으로 업스트림(Upstream)의 통합과 내재화에 달려있다”라며 “이를 LG그룹은 정확히 파악하고 있는 것으로 보인다”라고 평가했다.

윤 연구원은 “올해 7월 MOU를 체결한 LGES-화유코발트 간의 리사이클·전구체 JV 설립, Li-Cycle에 대한 LG화학·LGES의 공동지분 투자는 업스트림 확장 의지의 표현이었으며, 이번 고려아연과의 MOU는 업스트림 내재화 의지의 정수라 판단한다”라고 했다.

이어 “‘IRA 대응을 위한 미국 내 공급망 구축’과 ‘공급망 내재화’라는 힘든 목표를 동시에 달성할 수 있는 밑그림을 갖추게 되었기 때문”이라고 덧붙였다.

윤 연구원은 “미국 양극재에 필요한 전구체를 한국에서 조달하게 될 경우에도 한국전구체의 역할, 그리고 황산니켈을 조달하는 KEMCO(고려아연 자회사)의 역할이 중요하다”라며 “결국, 고려아연과의 이번 협력 강화는 양극재수익성 확보를 위한 포석이라 판단된다. 중장기적으로 LGES의 KZAM을 통한 동박 조달 확보도 가능한 시나리오다”라고 설명했다.

또 윤 연구원은 “한국전구체의 생산능력(Capa)이 5만 톤으로 확대되어도 LGES와 LG화학의 2027년 전구체 자급율은 각각 12%·31%로 LGES의 양극재 내재화율 40% 대비 현저히 낮다”며 “추가 업스트림 확보 움직임이 나타날 수밖에 없는 이유다”라고 진단했다.

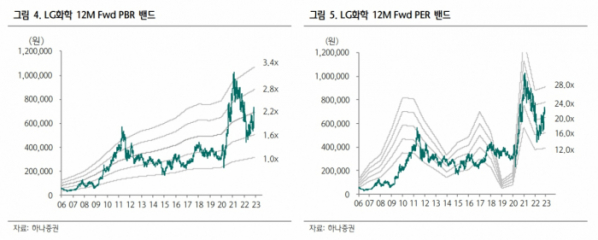

그러면서 “2023년 LG화학 양극재의 평가가치 재평가(Valuation Re-Rating)는 Upstream 확장, 이에 대한 자금 조달 불확실성 해소 과정에서 나타날 것이다”라고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[특징주] 3분기 흑자 전환 지역난방공사 7%↑](https://img.etoday.co.kr/crop/85/60/2100500.jpg)

![[특징주] 미래에셋벤처투자, '일론 머스크' 스페이스X에 2300억 원 유상증자 투자 이력 부각에 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)