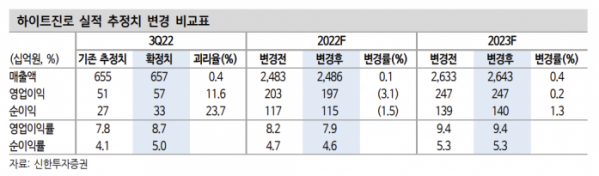

신한투자증권은 14일 하이트진로에 대해 경쟁에 대한 우려보다는 실적 회복 기대감이 필요한 시점이라며 투자의견 '매수', 목표주가 3만8000원을 유지한다고 밝혔다.

조상훈 신한투자증권 연구원은 "3분기 매출은 양호했지만 화물연대 파업 관련 인건비와 운송비, 임단협에 따른 인건비, 광고판촉비 투입이 더해지며 매출 증가에 따른 레버리지 효과를 온전히 누리지 못한 점은 아쉬웠다"고 평가했다.

조 연구원은 "하지만 이는 오히려 내년 기저효과로 작용할 것이다. 시장의 수요와 영업 상황에서의 변화가 크지 않은 상황에서 이익 증가 효과를 온전히 누릴 수 있기 때문"이라고 말했다.

이어 "특히 업계 전반적으로 지난 3년간의 역성장을 만회하기 위해 마케팅 비용의 투입이 예상된다"면서도 "과거와 같은 푸시 마케팅(공급자 중심 마케팅) 방식으로는 수요에 대응할 수 없고, 결국 브랜드 파워가 중요한 요소가 될 것이다. 하이트진로는 굳건한 브랜드 파워를 바탕으로 점유율을 수성하고 있고, 상대적으로 점유율이 낮은 비수도권 지역 침투율을 높여 전체적인 점유율 상승세를 가속할 계획"이라고 설명했다.

그는 "최근 업계 전반적인 마케팅 비용 투입에 따라 단기적인 점유율과 이익의 변동이 클 수 있지만 영업 상황에서의 변화는 크지 않고, 오히려 점유율 상승 기대감이 더 크다. 경쟁에 대한 우려보다는 다가올 회복에 대한 기대감이 필요한 시점"이라고 덧붙였다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[종합] 코스피, 2530대로 밀려나…하이닉스·삼전 3%대 하락](https://img.etoday.co.kr/crop/85/60/2100637.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)