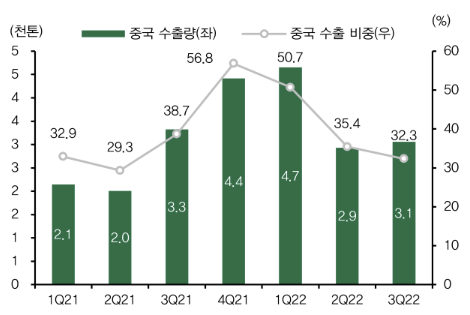

▲정읍 동박 중국 수출 비중 추이 (출처=DB금융투자)

DB 금융투자는 화학 시황 부진에 따른 SKC의 3분기 수익성 둔화를 전망했다. 그러나 동박 부문 성장에 주목해야 한다고 짚었다. 투자의견은 매수, 목표주가는 14만 원으로 제시했다.

정재헌 DB금융투자 연구원은 “매각이 확정된 인더스트리 소재 사업부문을 제외한 SKC의 3분기 영업이익은 전년동기 대비 59.8% 하락한 586억 원으로 전망한다”며 “화학 시황 부진에 따른 수익성 둔화를 전망한다”고 했다.

이어 “SKC 4분기 영업이익에서 화학 감익이 지속할 것으로 예상하지만, 동박 출하량 증가에 따른 증익을 전망한다”며 “정읍의 중국 대상 동박 수출량이 2분기부터 하락하고 있지만, 수출량은 여전히 탄탄해 4분기에도 한국 고객사에 동박 판매량 상승이 출하량 성장을 이끌 것”이라고 전망했다.

정 연구원은 “SKC는 인더스트리 사업부를 매각해 동박 대규모 투자에 필요한 재원을 일부 마련했고, 동박 외에도 실리콘 음극재, 글라스기판 등 성장 사업 투자를 지속하고 있다”며 “최근 2차전지 소재 업종의 전반적 주가 부진으로 동박 사업부 평가 가치 하향과 인더스트리 소재 매각으로 목표주가를 내렸지만, 한국 동박 동종 기업보다 저평가돼 있다고 판단한다”고 분석했다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[종합] 코스피, 2530대로 밀려나…하이닉스·삼전 3%대 하락](https://img.etoday.co.kr/crop/85/60/2100637.jpg)

![[종합] 한화손보, 여성보험 필두로 3분기 순익 3500억 육박](https://img.etoday.co.kr/crop/85/60/2099151.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)