전문가들은 28일 우리 증시가 소폭 하락 출발할 것으로 내다봤다. 다만 반도체 등 일부 대형주를 중심으로 견고한 모습을 보일 것이라고 덧붙였다.

◇서상영 미래에셋증권 연구원= 코스피는 0.5% 내외 하락 출발을 예상한다. 전날 한국 증시는 나스닥 등 미 증시의 하락세가 지속된 여파로 하락 출발했다. 여전히 외환과 채권 시장의 변동성 확대가 전반적인 투자 심리를 위축시키며 외국인의 매도세가 확대된 점이 주식시장의 하락을 야기했다.

미 증시가 최근 하락에 따른 되돌림이 유입되며 장 초반 강세를 보인 점은 한국 증시에 긍정적이다. 그러나 노드스트림 폭발에 따른 유럽 천연가스 가격 급등 소식은 유럽발 경기 침체 이슈를 자극하며 금융시장 변동성 확대를 불러왔다는 점에서 부담이다. 특히 관련 소식에 약세를 보이던 달러화가 강세를 보인 점, 미국의 10년물 국채 금리 상승 등은 투자 심리 위축 요인이다.

미국의 경제지표가 견고해 최근 시장 변화를 이끄는 미국 경기 침체 이슈가 완화된 점은 긍정적이다. 중국의 국경절 연휴와 당 대회를 앞두고 경기 부양책 기대 심리가 높아진 점도 투자 심리 개선 요인이다. JP모건이 마이크론에 대해 반도체 업황이 최악이었을 때의 밸류에이션을 기록하고 있다며 긍정적인 전망을 발표한 점은 한국 증시에서 관련 업종의 강세를 견인할 것으로 전망된다.

◇정원일 유안타증권 연구원= 지난 글로벌 금융위기 기간과 현재를 비교하자면 가계에서 직면하고 있는 금리 수준이 이미 6%를 상회하는 수준까지 상승했지만 아직 저신용자의 무분별한 대출이 급격히 증가하기보다는 점진적 상승을 보이고 있다. 상대적으로 리스크 관리가 잘 진행되는 것으로 평가될 수 있으나 추가적인 금리상승에는 유의할 필요가 있다.

부채 측면에서 누적된 대출과 이에 대한 비용인 이자 부담이 가중되면서 지출이 증가하는 상황이지만 자산 측면에서도 향후 구매력을 확대할 수 있는 변화를 기대하기는 어렵다. 전반적인 금융시장 위축과 더불어 주택시장에서의 신호도 확인해야 한다.

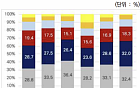

미국은 상대적으로 주식 등 금융자산의 규모보다 주택자산 비중이 적은 특징을 보인다. 그럼에도 불구하고 소득증가에 따른 소비증가 효과와 유사한 수준으로 부의 효과가 발생하는 것이 주택자산인데, 주택시장에 대한 민간의 심리를 확인할 수 있는 NAHB 주택시장지수는 본격적인 금리 인상 이후 급격한 하락세를 보여주고 있다.

한편 금융자산 보유 측면에서 민간의 시중은행 예금 증감 폭은 지난해 하반기 이후 빠르게 감소하고 있으며, 가계의 순자산가치 평가도 코로나 19 시작 시점을 제외하면 가장 크게 하락한 모습이 확인된다. 미국은 특히 부의 효과로 인한 소비가 중요한 만큼 자산의 위축 역시 구매력을 하락시키는 요인으로 볼 수 있다.

![LG전자 ‘아웃도어 2종 세트’와 함께 떠난 가을 캠핑…스탠바이미고‧엑스붐고 [써보니]](https://img.etoday.co.kr/crop/140/88/2096472.jpg)

![尹지지율 19%, 취임 후 최저치...가장 큰 이유 “김여사” [한국갤럽]](https://img.etoday.co.kr/crop/140/88/2094752.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[특징주] 래몽래인, 이정재 경영권 분쟁 압승에 1%대 상승…사내이사에 정우성](https://img.etoday.co.kr/crop/85/60/2096553.jpg)

![[특징주] 삼성전자, 증권가 눈높이 하향에 약세](https://img.etoday.co.kr/crop/85/60/2096505.jpg)

![[종합] 코스피, 개인 '사자'에 하락폭 줄여…코스닥은 1% 내림세](https://img.etoday.co.kr/crop/85/60/2096499.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

!['관광객 몸살' 북촌한옥마을 전국 첫 야간출입금지 시행 [포토]](https://img.etoday.co.kr/crop/300/190/2096546.jpg)