NH투자증권은 19일 제주항공에 대해 기존 추정치 대비 여객 수요가 더뎌 실적 회복도 예상보다 느려질 것으로 내다봤다. 이어 투자의견 'hold(중립)', 목표주가 1만8000원을 유지한다고 밝혔다.

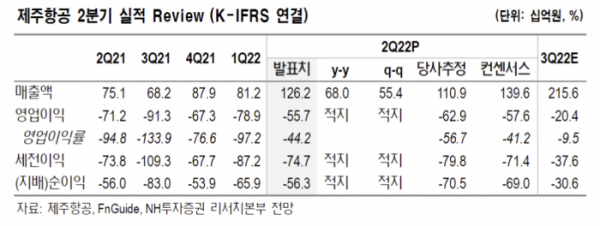

정연승 NH투자증권 연구원은 "제주항공의 2분기 여객 공급(ASK)은 2019년 평균 대비 18.3% 회복했다"며 "국내선 운임(121원)이 큰 폭으로 상승하면서 호실적을 견인했다"고 설명했다.

정 연구원은 "7월부터 성수기 스케줄로 운항하면서 동남아를 중심으로 국제선 운항이 확대될 전망"이라며 "환율 상승은 부담 요소지만 국제유가 하락으로 비용 부담이 완화됐다. 3분기 여객 ASK는 2019년 평균 대비 31%까지 회복될 것"이라고 전망했다.

다만 그는 "국제선 여객 수요가 회복 국면에 진입했지만, 속도 측면에서 예상보다 더딘 모습을 보이고 있다"며 "국내 소비심리도 악화해 중장기 수요의 불확실성이 존재하고, 공급 측면에서 단거리 핵심 노선인 중국과 일본 노선의 회복이 더디다"고 짚었다.

그러면서 "일본 노선은 4분기부터 점진적 재개를 가정하고 있으나, 중국 노선은 연내 운항 재개가 어려울 전망"이라며 "노선 다양성이 축소되면 운항이 특정 노선으로 집중돼 가격 경쟁이 심화할 수 있다"고 우려했다.

정 연구원은 "2분기 말 현금성 자산 1732억 원을 보유 중"이라며 "예약 증가에 따른 선수금이 증가하면서 유동성 측면에서 우려가 완화됐다. 장단기차입금이 3933억 원까지 증가한 건 부담 요인"이라고 지적했다.

이어 "자본금은 1381억 원으로 하반기 순적자에도 이연법인세자산 증가를 통해 자본잠식까지 이어지지 않을 전망"이라고 덧붙였다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)